定年を迎えて、重要となる3項目、①退職金の損しない受け取り方、②再雇用、再就職で継続して働くときに、助かる高年齢雇用継続給付金、③退職後の失業保険で損しない受け取り方、を体験談を含めて紹介します。

1. 定年退職を迎えて、退職金の受け取り方

定年退職を迎えてもらう退職金は、老後のマネープランの重要な要素の一つになります。今回は、退職金についての基本知識を紹介します。

退職金はいくらもらえるのか、退職前に会社に確認してください。そして退職金から引かれる税金はどれくらい引かれるのか、どのような受け取り方が有利なのか、計算方法を紹介します。

1-1 「退職所得の受給に関する申告書」の提出

必ず退職金を受け取る前に、「退職所得の受給に関する申告書」を会社に提出してください。申告書は、国税庁ホームページからダウンロードすることもできますし、勤務先から用紙を渡されることもあります。

申告書を提出することで、「退職所得控除」が適用された、退職所得の計算が行われるため、税額が大きく軽減されます。

(1)所得税及び復興特別所得税の源泉徴収 とは

会社に「退職所得の受給に関する申告書」を事前に提出することで、退職金は、通常、その支払を受けるときに「所得税及び復興特別所得税の源泉徴収」、「住民税は特別徴収」されます。給与とは別に、分離課税で所得税と住民税が引かれた金額が、手取り額として受け取れます。

「退職所得の受給に関する申告書」を事前に提出することで、退職金の所得税は、源泉徴収だけで課税関係は終了しますので、原則として確定申告をする必要はありません。

(2)住民税の特別徴収 とは

住民税(個人市・府民税)は、前年中の所得に対して翌年に課税されますが、退職金に対する住民税の(所得割)については、退職後の納税者の負担等を考慮し、特例として、退職金が支払われた年に、他の所得と分離して課税され、退職金から一括して特別徴収されます。

「退職所得の受給に関する申告書」を提出することで、退職金は、退職所得控除が設定されたり、他の所得と分離して税率をかけて課税されるなど、税負担が軽くなるよう配慮されています。

1-2 退職金の計算方法

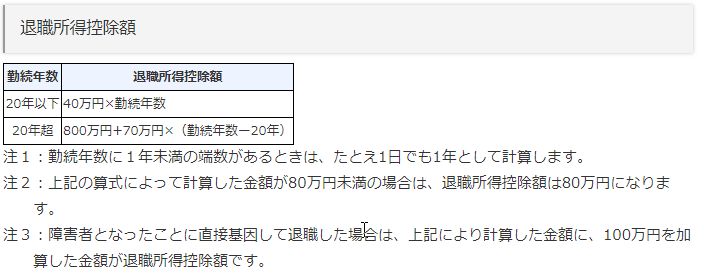

退職金の計算で用いられる、【退職所得控除額】、【退職課税税率】、の計算方式は、下記の通りです。リンク先:👀退職金と税|国税庁 (nta.go.jp)より一部抜粋

(1)退職所得控除額

例えば、勤続30年の場合、

退職所得控除:800万円+70万円×(30年-20年)=1500万円

・ 1500万円までは非課税になるということ。

・ 1500万円を超えた金額の1/2に課税されることになる。

この【1/2に課税される】ここが大きなポイントです。

(2)課税退職所得金の税率と控除額

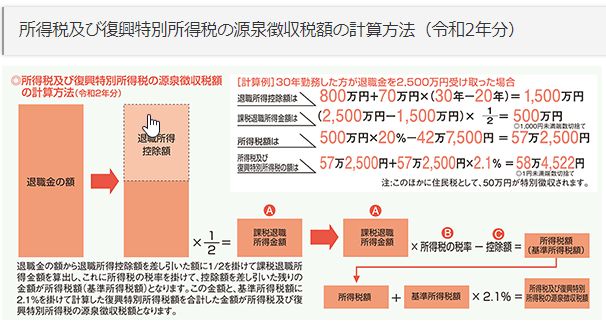

(3)退職金の源泉徴収税額の計算方法

例えば 勤続年数30年で退職金2500万円の場合は、所得税と復興特別所得税は584,522円となります。

計算で重要なことは退職金の額から退職所得控除額を引いた金額に1/2をかけた金額が課税退職金額になります。最後に復興特別所得税2.1%を加算した金額が税額になります。

ここまでが所得税の計算方法です。

(4)住民税の計算方法

次に、住民税の計算も所得税と同じく退職金の額から退職所得控除額を引いた金額に1/2をかけた金額に10%をかけた額が住民税になります。

上記と同じ勤続年数30年で退職金2500万円の場合は住民税額500,000円となります。

「退職所得の受給に関する申告書」を申告した場合の退職金の手取り額は、

所得税と復興特別所得税と住民税合わせて1,084,522円が引かれた金額

23,915478円が支給される手取り額になります。

「退職所得の受給に関する申告書」を提出していると課税退職所得は1/2がかけた金額ですが。「退職所得の受給に関する申告書」の提出がないと、退職所得控額が考慮してもらえないばかりか、2分の1課税もされず、収入金額の20.42%が天引きされてしまいます。

例えば 2500万円×20.42% で 5,105,000円が引かれます。

「退職所得の受給に関する申告書」を提出していると提出していないとでは手取り額に大きな差が生じることとなります。

1-3 まとめ

【「退職所得の受給に関する申告」は必ず提出しましょ。】

「退職所得の受給に関する申告書」は提出するだけの手続きです。

前述したように、「退職所得の受給に関する申告書」を会社に提出した場合と、提出しなかった場合の所得税額には大きな差が生じます。「退職所得の受給に関する申告書」を会社に提出し忘れてしまった場合には、還付を受けるために確定申告が必要となります。スムーズな退職のためにも、退職時にはきっちりと「退職所得の受給に関する申告書」を会社に提出し計算してもらいましょう。

1-4 その他の退職金の受け取り方

会社によっては、確定給付企業年金法に基づいて実施される企業年金制度で加入している場合があります。この場合は、ライフスタイルに合わせて受け取り方法を、退職金又は確定年金か選択することができます。

例えば 退職金を退職所得控除額以下として受け取れば、非課税になります。残りの金額はその後定められた利率で運用しながら老後の確定年金10年間として受け取ることができます。

年金で受け取る場合は雑所得として課税対象になり毎年確定申告が必要になります。もし確定給付企業年金に加入している場合、どちらが第2の人生のライフプランに適しているか検討して、選択してみてください。

2. 高年齢雇用継続給付金とは

60歳以降、定年退職後、雇用保険の失業給付(基本手当)を受給せず、継続して雇用保険に加入して働き続ける人の賃金が、60歳時点の賃金の75%未満に低下した場合に、受け取れる制度です。

これは、老齢厚生年金の支給開始年齢が65歳まで段階的に引き上げられることによる(高年齢者雇用安定法)に対応するものです。

一般的なサラリーマンは、60歳以降も賃金が同じぐらいもらえる人は少なく、再雇用で同じ会社で勤務する場合でも大幅に賃金がカットされます。

申請は事業主を経由して公共職業安定所(ハローワーク)に申請する必要があります。「賃金証明書」や「高年齢雇用継続給付支給申請書」の提出が必要です。

2-1 提出書類

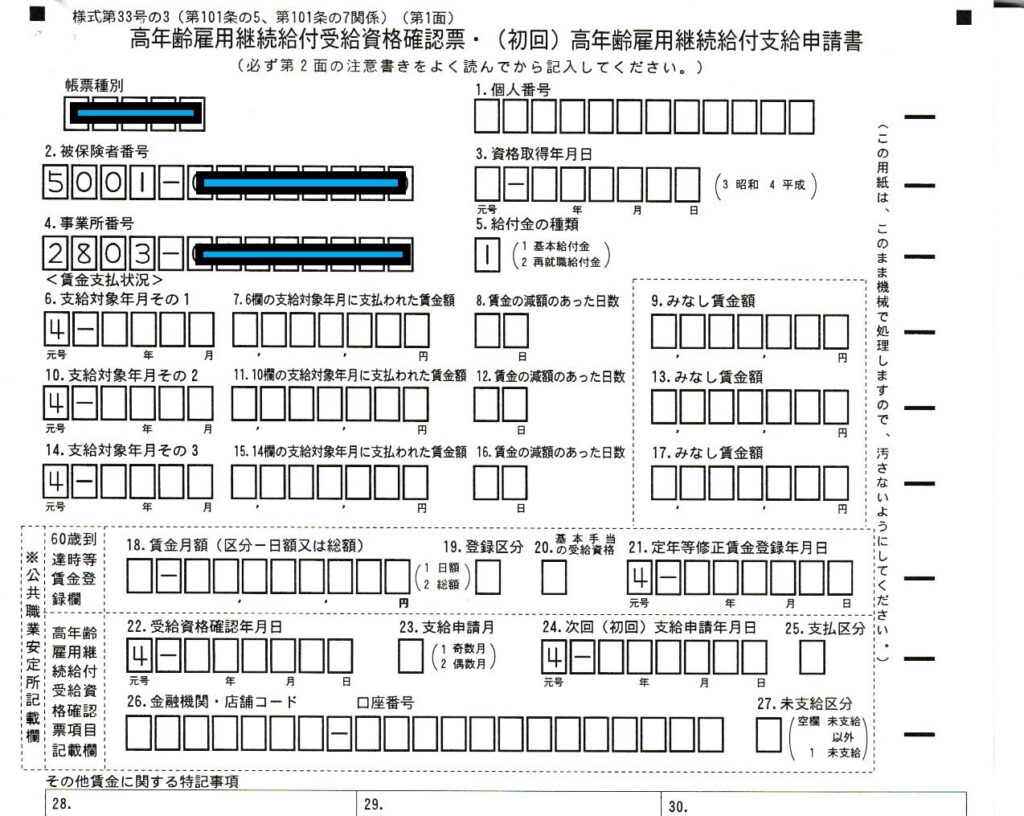

【体験談】 退職時に、

・「高年齢雇用継続給付受給資格確認票・(初回)高年齢雇用継続給付支給申請書」と

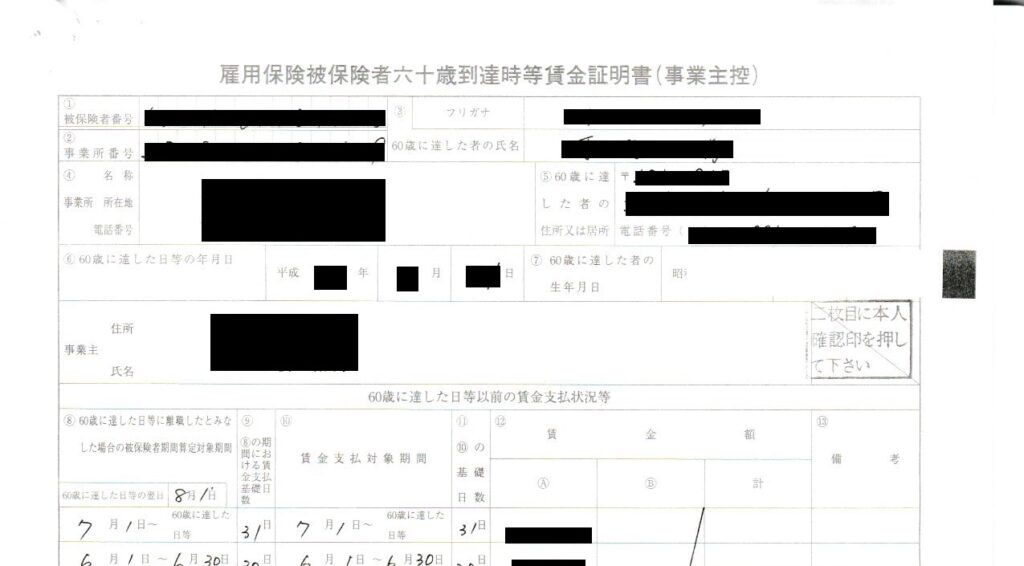

・「雇用保険被保険者六十歳到達時等賃金証明書」

に署名、捺印、住所、金融機関口座番号(振込先)などを記入しました。

添付書類として、身分証明書(運転免許証等)と通帳の写しを会社に提出しました。

「高年齢雇用継続給付受給資格確認票・(初回)高年齢雇用継続給付支給申請書」

「雇用保険被保険者六十歳到達時等賃金証明書」

2-2 支給金額は

高年齢雇用継続給付の支給額は、60歳以上65歳未満の各月の賃金が60歳時点の賃金の61%以下に低下した場合は、各月の賃金の15%相当額となり、60歳時点の賃金の61%超75%未満に低下した場合は、その低下率に応じて、各月の賃金の15%相当額未満の額となります。(各月の賃金が365,055円を超える場合は支給されません。(この額は毎年8月1日に変更されます。))

2021年4月 厚生省HPの高年齢雇用継続給付についてより抜粋

例えば、定年退職後の賃金が、60歳退職前の賃金より60%以下に低下した場合、退職後の賃金の15%に当たる金額が支給されます。60%~75%の間で支給額が段階的に決まり、75%以上では支給0円なります。(支給は2か月に1回まとめてです)

【体験談】再雇用後の賃金が、26万円で退職前の賃金の60%以下になりました。支給額は再雇用後の賃金の15%で、3.9万円/月が2か月ごとに7.8万円支給されました。結構な金額で助かります。

一般的なサラリーマンのほとんどは、定年退職後の再雇用や再就職で賃金は大幅に低下すると思います。

概算でも75%以下になる人は、上記の「雇用保険被保険者六十歳到達時等賃金証明書」を勤務先から必ず入手しておいてください。

詳細に知りたい方は

リンク先:👀厚生省HPの高年齢雇用継続給付についての👀高年齢雇用継続給付についてリーフレットを参照してください。

2-3 まとめ

- 退職後、再雇用などで再就職される方は、勤務先に必ず申請しましょ。

- 勤務先が変わる場合でも、退職時の勤務先で「雇用保険被保険者六十歳到達時等賃金証明書」を入手しておきましょう。

- 職が変わる場合でも必要になり、新しい職場から申請してもらいましょう。

- 税制改正は国の財政改善のため頻繁に見直されます。2025年に65歳まで継続雇用の完全義務化が行われることで、高年齢雇用継続給付制度も、2025年から段階的廃止が検討されています。

3. 定年退職を迎えて、失業保険(雇用保険の失業給付金)について

(定年)退職後、再雇用や再就職をしない選択肢もあります。この場合、収入がなくなれば、失業保険の基本手当(雇用保険の失業給付金)を受け取ることで、しばらくは収入を得ることができます。失業保険の基本手当(雇用保険の失業給付金)を受けている間に、第二の人生のライフプランを立てることもできます。

基本手当(失業給付金)を受けるための雇用保険(失業保険)制度の内容を理解しておくことは重要です。

失業保険の基本手当(雇用保険の失業給付金)を受けるためには、まだまだ再就職して働きたいことが前提です。

また、個人事業を始めるために退職した場合は失業保険の基本手当(雇用保険の失業給付金)が出ませんので注意してください。

3-1 (定年)退職したとき、会社から必ず受け取る書類

• 雇用保険(失業保険)被保険者離職票 -1 -2

• 年金手帳

• 雇用保険(失業保険)被保険者証

3-2 基本手当(失業給付金)を受けとるまでの手続きの流れ

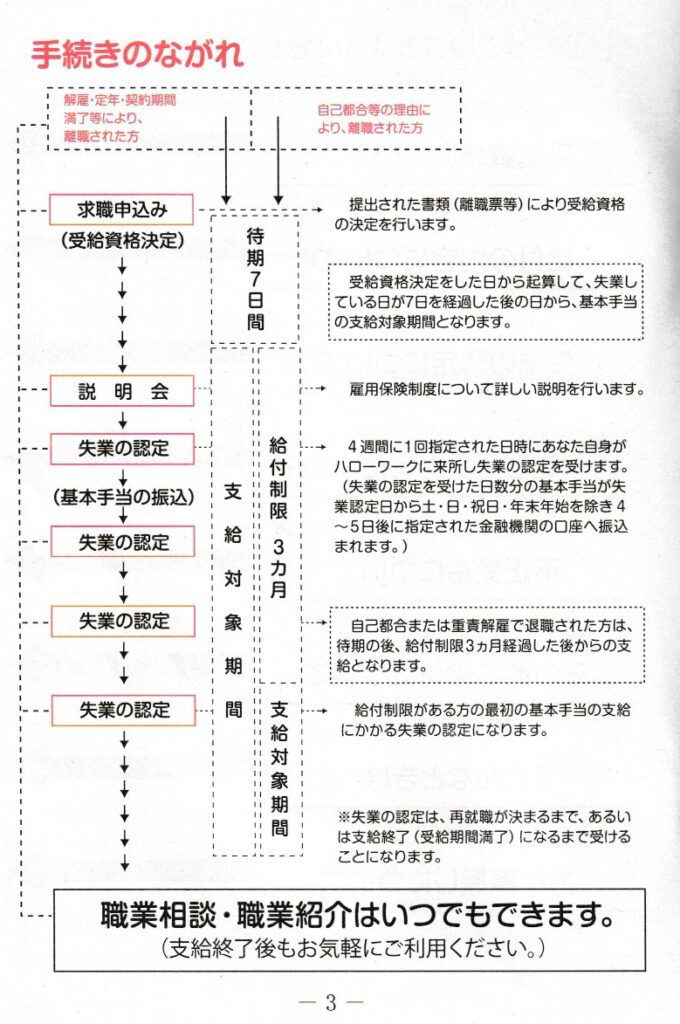

参考: ハローワークから渡された「雇用保険の失業等給付受給資格者のしおり」から抜粋

(体験談)手続きの流れを、私の場合を例に紹介します。

① 2020年9月30日に 定年退職後の再雇用契約満了で離職しました。給付制限はありませんので、上図(「雇用保険の失業等給付受給資格者のしおり」手続きのながれ)の左側の流れになります。

- 退職時に確認が必要な書類の有無。・年金手帳 ・雇用保険被保険者証、は会社に預けていたので、返却してもらいました。

- 退職時に、離職証明書を確認しましょ。会社がハローワーク(公共職業安定所)に提出する「雇用保険被保険者資格喪失届」と「離職証明書」を見せてもらい「離職理由」などの記載を確認して署名捺印します。

- 「雇用保険被保険者離職票」が後日、会社から郵送されます。

- ここの離職理由が、所定給付日数や給付制限に影響します。下記に関連記事も読んでください。

関連記事リンク:

👀コロナ禍の定年退職で損しないために(体験談)

② 10月7日に「雇用保険被保険者離職票」が退職した会社から郵送されてきました。

③ 10月8日(木)にハローワークに行き求職申込み 受給資格の決定を行いました。

- 持参するのは、・離職票-1-2、・雇用保険被保険者証、・住民票、・写真2枚、・印鑑、・運転免許証かマイナンバーカードなど身分証明証、・振込先の預金通帳など、を準備しハローワークに行く。

- コロナ禍のため説明会が中止になり、第一回目の「失業認定日」11月5日(木)が決定しました。就職活動の状況を記入する「失業認定申告書」も渡されました。

- 通常の説明会は、求職申込後の1~3週間後に決定されます。

説明会の時に「失業認定申告書」「雇用保険受給資格者証」が渡され、第一回目の「失業認定日」が決定します。

④ 11月5日(木)、最初の失業認定日にハローワークに行き失業認定を受けました。

- 「失業認定申告書」に求職活動の状況等を記入し、「雇用保険受給資格者証」を受け取ります。

- 10月8日から10月14日の7日間が待期期間になりるため、10月15日から11月4日の21日分が、11月9日に振り込まれました。

- 次回の失業認定日が12月3日(木)に決定しました。

⑤ 12月3日(木)にハローワークに来所し認定を受けます。

- その後およそ4週間に1回指定された日時が失業認定日になります。(年末年始を挟む場合は認定日は前後します。)

- 「失業認定申告書」に求職活動の状況等を記入し、「雇用保険受給資格者証」と一緒に提出

しました。11月5日から12月2日の28日分が12月7日に振り込まれました。

⑥ この繰り返しが所定給付日数がなくなるまで繰り返されます。

自己都合で退職した場合は、給付制限2か月後に 失業認定日が決定し、その後支給が始まります。(令和2年10月1日から給付制限は、3ヶ月→2か月に短縮されました)

3-3 定年退職、再雇用契約満了による退職の場合について紹介します。

関連リンク先:厚生労働省HP👀雇用保険制度/基本手当について

(1)給付制限について

定年退職または、再雇用の契約期間満了による退職の場合、給付制限はありません。待機7日間以降が支給対象期間になります。

定年退職、再雇用契約の終了であれば、自己都合であっても給付制限はありません。もし何かの理由で、給付制限がついても、2か月給付が遅くなるだけですので心配はいりません。ただし退職後も働く意思があることが前提です。

(2)所定給付日数(基本手当の日数)

被保険者であった期間(加入期間)が、20年以上で150日間、10年以上~20年未満で120日、10年未満で90日です。

もし退職理由が 特定受給資格者及び特定理由離職者の場合、加入期間が10年以上であれば90日延長されます。

退職時に、会社と離職理由について実態に応じて適正に記載するようにしてください。

離職理由が自分の思っていることと差がある場合は、ハローワークで再度相談してみてください。

(体験談)退職理由が「高齢によるコロナ感染重症を避けるため」で正当な理由のある自己都合となり、所定給付日数が240日になりました。

関連記事リンク:

👀コロナ禍の定年退職で損しないために(体験談)

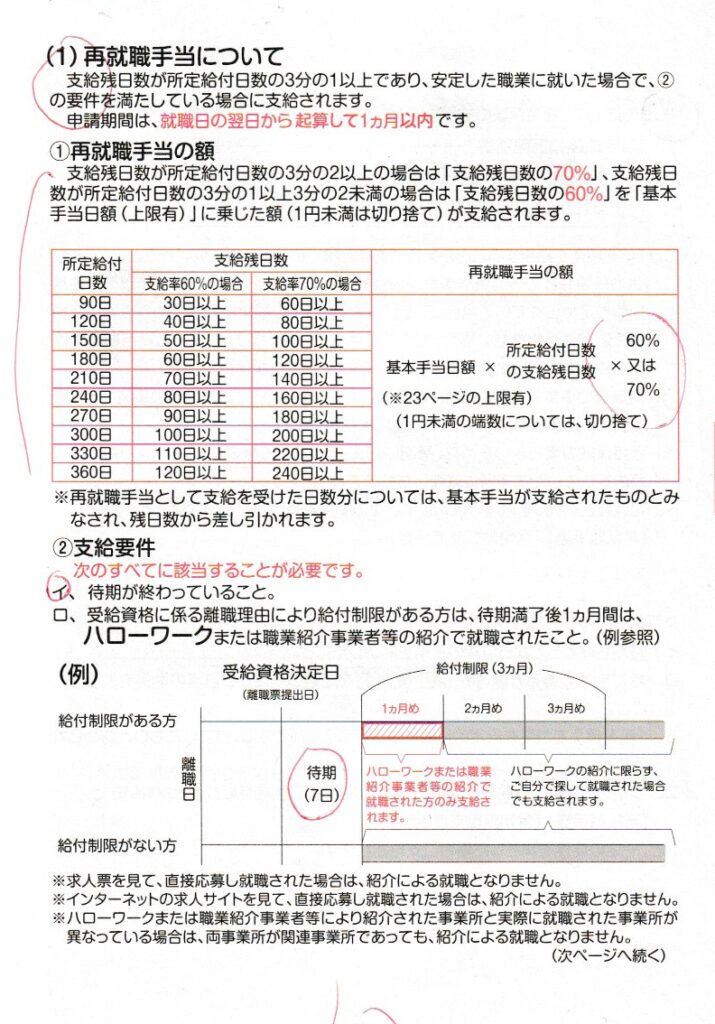

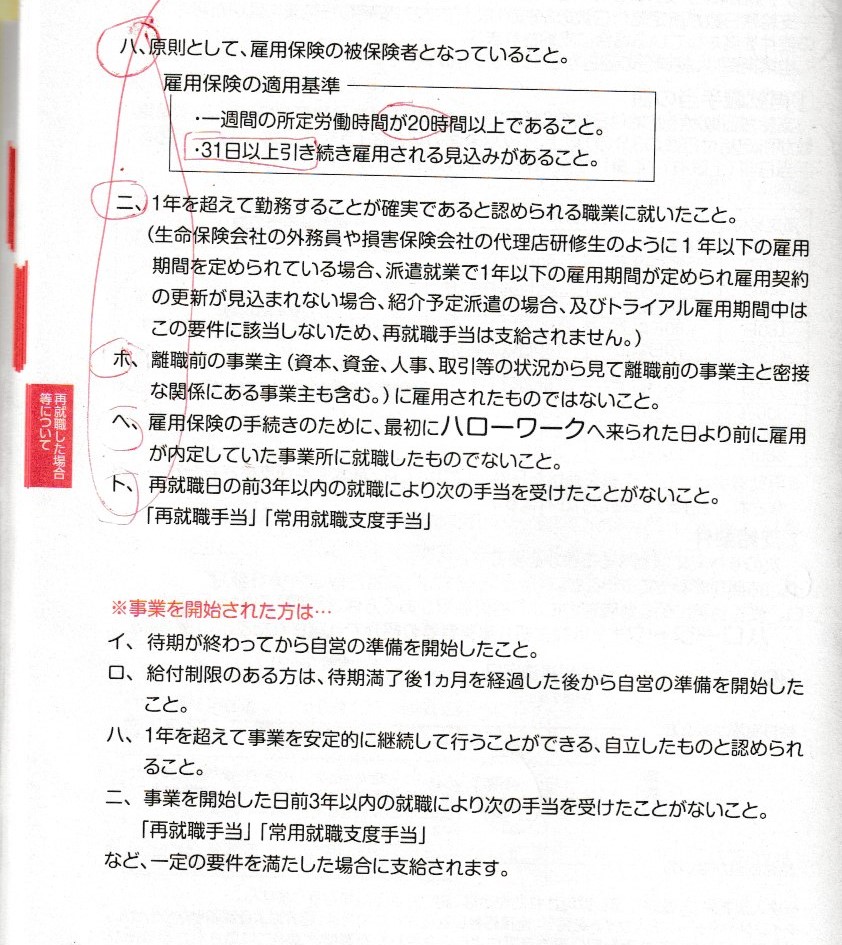

3-4 再就職手当について

支給残日数が所定給付日数の3分の1以上ある場合で就職が決まった場合に支給されます。個人事業を開始した場合も該当しますが、失業認定を受ける前に個人事業の開始を決めると、対象になりませんので注意してください。

(体験談)当初、就職活動を行いましたが、12月21日に個人事業を開始することを決意しましたので、再就職手当は、支給残日数173日分の支給率70%で計算されました。121日と10分の1(日分)が再就職手当がとして支給されました。

12月21日に申請し、1月5日には振り込まれました。結構早かったです。

参考:ハローワークから渡された「雇用保険の失業等給付受給資格者のしおり」から抜粋

3-5 厚生年金と雇用保険の併給調整

失業保険の基本手当(雇用保険の失業給付金)を受給している間は、老齢厚生年金が支給停止されます。年金を繰り上げ受給する場合などは特に注意してください。

(体験談)

私の場合は、12月に年金事務所に行き、年金の繰上受給の申請を行い、1月分から年金受給が始まりました。失業保険は12月21日に個人事業を開始することを決め、失業保険の基本手当(雇用保険の失業給付金)の停止手続きを行いました。12月に失業保険の基本手当の停止手続きを行い、1月から年金受給を開始するので、年金の停止期間は発生しません。

失業保険の基本手当を受給している間に、年金の繰上受給を申請する場合は注意してください。

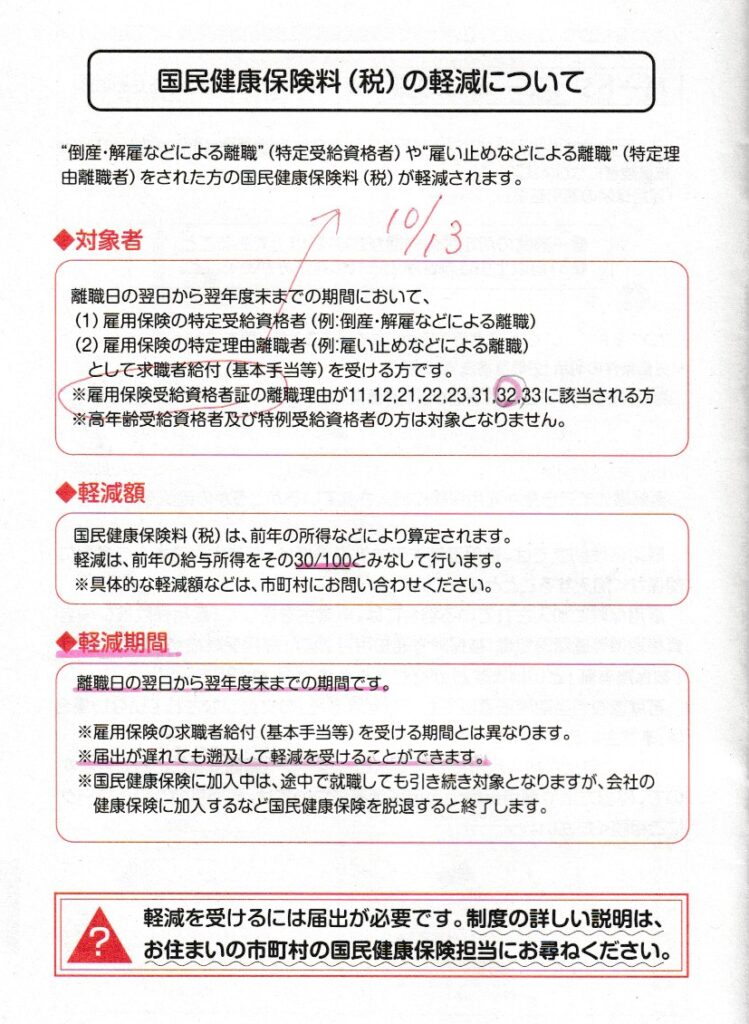

3-7 国民健康保険料(税)の軽減について

離職理由が特定受給資格者及び特定理由離職者の場合、国民健康保険料の計算で、前年の給与所得を30/100とみなして計算されます。

一般的なサラリーマンが定年退職した場合は、任意継続健康保険に加入する場合が多いと思いますが、もし離職理由が「特定受給資格者」及び「特定理由離職者」の場合は、国民健康保険料に加入することで、大幅に節税できます。

「雇用保険受給資格者証」の「12.離職理由」の項目の番号が11,12,21,22,23,31,32,33のときに該当します。

参考: ハローワークから渡された「雇用保険の失業等給付受給資格者のしおり」から抜粋

市役所の国民健康保険窓口に、退職理由の記載がある「雇用保険受給資格者証」を持って申請すれば、国民健康保険料を計算してもらえ加入できます。

退職後、任意継続健康保険に加入する場合、20日以内に加入申請が必要です。(過ぎると加入できなくなります。)国民健康保険に加入する場合は原則14日以内になっています。(遅れると手間になります。)

退職後、保険証がない空白期間を持ちたくないので、雇用保険(失業保険)の手続きが遅れる場合などは、まずは任意継続健康保険に加入し、その後国民健康保険に変更することもできます。

3-8 65歳以上が対象の制度「高年齢求職者給付金」

2017年1月1日に、雇用保険(失業保険)が改正されて「高年齢求職者給付金」という制度ができました。

これは、65歳以上で離職した人に対して、「失業保険の基本手当」(雇用保険の失業給付金)の代わりに給付されるお金です。

65歳以上で雇用保険(失業保険)に加入している高年齢被保険者が失業した場合、一般の被保険者の場合と異なり、被保険者であった期間が1年未満で基本手当日額の30日分、1年以上で50日分に相当する額が支給されます。

3-9 まとめ

・ 定年退職後のライフプランを立てるとき、失業保険の基本手当(雇用保険の失業給付金)の申請を必ず行いましょう。

・ 離職理由は大切ですので、会社とハロワークで相談してください。

(体験談)

私の場合、離職理由を「正当な理由のある自己都合」になったことで、基本手当(失業給付金)所定給付日数の増加と国民健康保険料の軽減で大きなメリットが出ました。私はおよそ100万円 節約・節税ができました。非常に助かりました。

詳細な体験談は、下記の記事も参考にしてください。

関連記事リンク:

👀コロナ禍の定年退職で損しないために(体験談)

・ 年金と併用受給する場合は年金が支給停止にならないように、雇用保険(失業保険)の受給時期と年金の受給時期をよく考えて申請してください。

・ 定年後のライフプランで個人事業を始める場合でも、再就職手当は受給ができる可能性があります。雇用保険(失業保険)の申請時期と開業申請時期には注意して申請してください。

コメント