確定申告は難しいと思われていますが、国税庁のホームページの「確定申告書等作成コーナー」から行えば、難しくはないです。

サラリーマンの方のほとんどは、確定申告を行っていませんが、定年退職された翌年は必ず確定申告しましょう。年金生活で公的年金額が400万円以下(年金以外の所得20万円以下)の方は確定申告不要制度を活用できます。しかし生命保険料控除、医療費控除、上場株式等の配当金や分配金がある方は、確定申告で、税金が還付してもらえます。

私は、ふるさと納税を始めたのをきっかけに平成26年(2014年)分から、確定申告を行っています。会社での年末調整以外に毎年数万円の税金が戻ってきています。2020年退職し2021年の確定申告ではおよそ10万円の税金が戻ってきました。

確定申告を始めたころは、👀国税局のホームページにアクセスし「確定申告書作成コーナー」から作成し、印刷して税務署に提出していました。作成は本当に難しくはないです。2018年からは税務署に行かずに自宅からe-Taxで確定申告を行っています。2020年分の今年2021年の申告は、マイナンバーカードを使いe-Taxで確定申告を行いました。

1. e-Taxとは

e-Taxは、「国税電子申告・納税システム」といい、税務署に行かずに、自宅から、パソコンで確定申告書を作成でき、申告手続が完了できます。

多くの提出書類(医療費控除用の領収書、社会保険料、生命保険料等の控除証明証、特定口座年間取引報告書等など)も省略されるようになってきています。(5年間保管義務はあります。)

自宅のパソコンから申告できるe-Taxを利用するには、利用者識別番号(半角16桁の番号)とが必要です。利用者識別番号を取得するためには、以下のいずれかの手続きを行ってください。私の場合、2017年に税務署に申告を行ったときに、税務署で申請しe-Taxの利用者識別番号とパスワードを入手しました。

利用者識別番号の取得はこちらから入手するか、税務署の窓口で入手ください。

今回、マイナンバーカードを利用した体験談を紹介しますが、はっきり言って、まだマイナンバーカードを利用した場合の環境が十分でないと感じました。まだ、税務署で申請たIDとパスワードを入手し、税務署への申告方法は「e-Taxで提出IDとパスワード方式」を選択した方がいいと思います。

2020年の確定申告はすでに終了していますが、還付申告(徴収されている税金が戻ってくる場合)は可能です。還付申告の猶予は5年です。

併せて読んでほしい関連記事:👀【確定申告の還付申告】は5年間いつでもできます。(戻ってくる税金の金額の調べ方はこちら!)

2. 体験談(マイナンバーカード)

私の場合、2020年の夏に、定年退職後の2年間再雇用で勤めたあと、再雇用契約は更新せずに契約満了で退職することにしました。2020年は年末調整がないため、自ら確定申告を行い10万円ほど還付が受けられました。

併せて読んでほしい関連記事👀「定年退職された方、確定申告で税金が戻ってきます。

2021年、初めてマイナンバーカードを使用しe-Taxで確定申告を行いましたので、その手順を紹介させていただきます。(パソコンでの方法を紹介します。)

1)まず、準備するもの

- ① 「マイナンバーカード」

- ② マイナンバーカードが利用可能な「ICカードリーダ」

私はネットで数千円購入しました。必ずマイナンバーカードが利用可能な「ICカードリーダ」を購入してください。

(あとマイナンバーカードを作ったときの)

- ① 利用者証明用電子証明書のパスワード(数字4桁)(必須)

- ② 署名用電子証明書のパスワード(英数字6文字以上16文字以下)(必須)

以上を準備ください。

2)国税局のホームページにアクセスし申告開始

👀国税局のホームページにアクセスし、「確定申告等の作成もこちらから」→「確定申告の作成はこちらから」→「作成開始」を順にクリックしてください。

下図の画面になり、税務署への申告方法は3種類から選ぶことができます。「e-Taxで提出マイナンバーカード方式」をクリックし進みます。

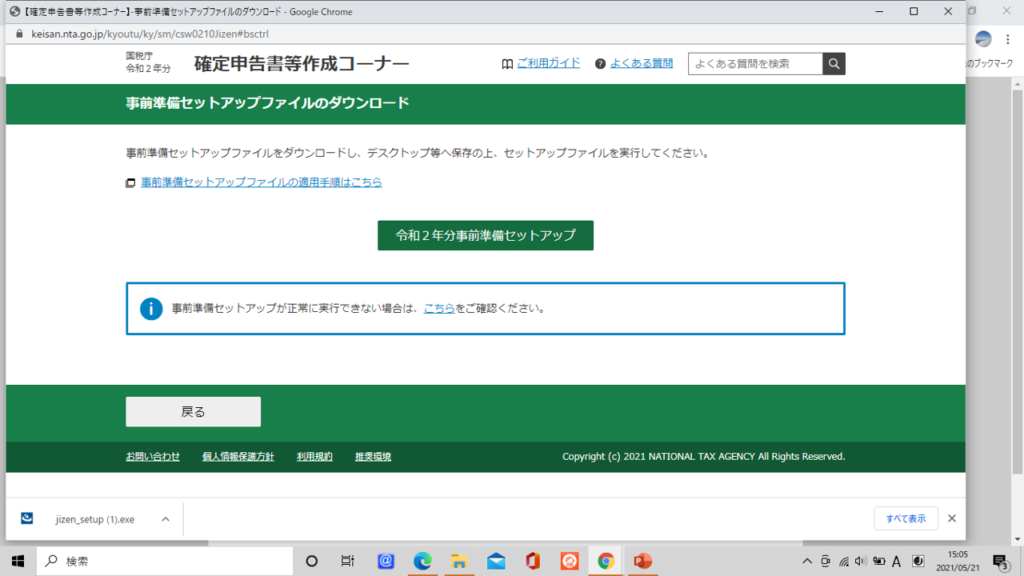

ここで、下図の「e-taxを行う前の確認」画面が現れた場合は「事前準備セットファイルのダウンロード」をクリックし指示に従って進めて下さい。

ここの事前準備の整備が不十分で、ブラウザが「Internet Explore」以外だと手間になるかもしれんせん。

指示に従ってファイルをデスクトップにダウンロードし実行してください。

このパソコンで使用するブラウザを選択し指示に従って進めてください。(ここさえ乗り切れば後は難しくないです)

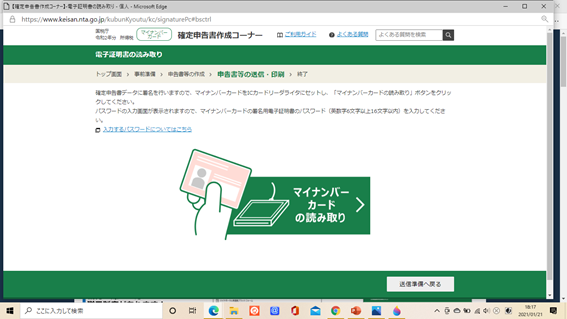

無事完了すれば、次回からは下図の選択画面からクリックすれば、「マイナーポータル」画面が表示されます。

下図の「マイナポータル」の画面が表示されれば、カードリーダでマイナンバーカードを読み取らせて次に進んでください。マイナンバーカードを作ったときに決めた4桁の数字の利用者証明用電子証明書パスワードを入れ次を押して下さい。

OKボタンをクリックすれば検索完了画面になります。さらにOKボタンをクリックしてください。

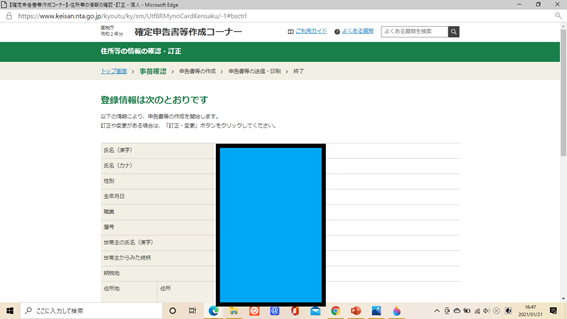

「登録情報は次のとおりです」の画面になり、氏名などマイナンバーカードに登録されている内容がすでに記載されています。確認して次に進んでください。

「作成する申告書等の選択」画面が表示されます。令和2年分の申告書等の作成の▼をクリックし進みます。

作成する申告書を選択します。ここでは「所得税」をクリックします。

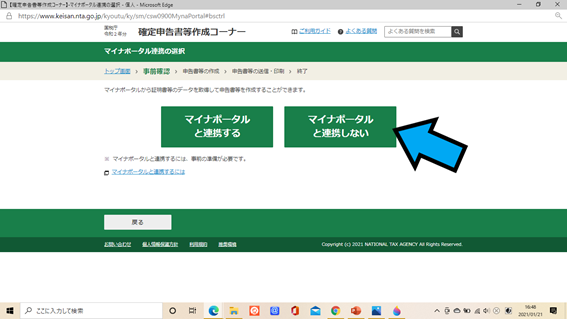

次の画面では、マイナーポータルと連携しないをクリックします。

(マイナーポータルとの連携の環境はまだまだです。初心者の間は連携しないで十分です。)

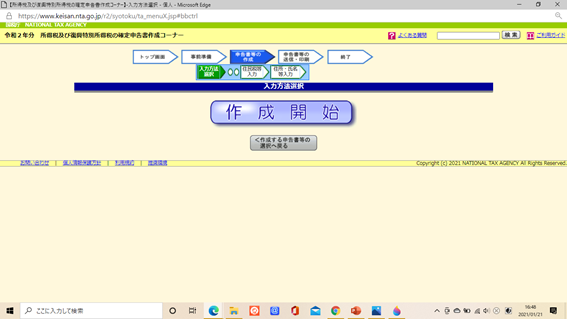

下図の画面になりました。ここからが本番です。作成開始をクリックします。

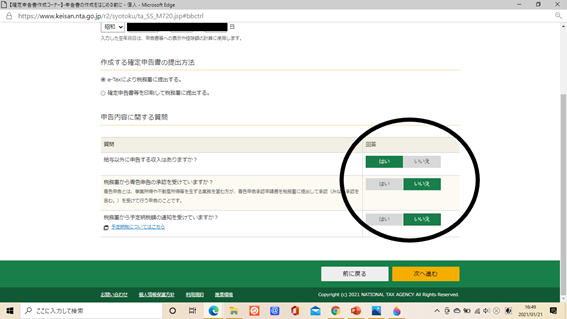

生年月日はすでに記入されています。申告内容に関する質問に回答します。

ここでは、以下の通り選択し、次に進みます。

・給与以外に申告する収入貼りますか? はい

・税務署から青色申告の承認を受けていますか? いいえ

・税務署から予定納税額の通知を受けていますか いいえ

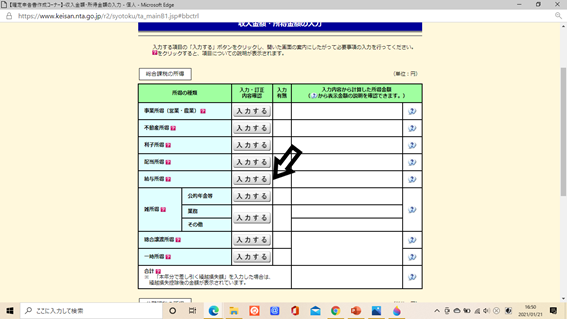

ここからが入力画面になります。給与所得の入力をクリックして進んでください。

- 給与所得は、年末に退職した会社から源泉徴収票が送られてきてます。その内容を見ながら入力してください。もし送られていない場合は会社に請求してください。

- 給与所得以外の所得があれば、入力してください。

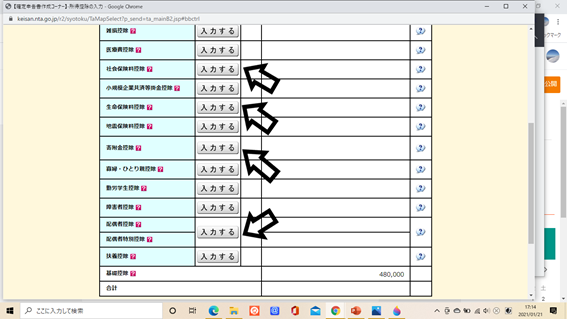

次に所得控除となる項目を入力します。

- 社会保険料控除は、退職後に任意加入した国民年金保険料、任意継続健康保険料または国民健康保険料の額を入力してください。配偶者の国民年金保険料も追加できます。

- 生命保険料控除は、これまでは会社の年末調整で行っていた内容です。生命保険料控除、介護保険料控除(医療保険等が該当します)、個人年金保険料控除を入力してください。

- 地震保険料控除があれば入力してください。

- 寄付金控除は「ふるさと納税」があればここに入力します。

- 最後に、配偶者控除、扶養者控除を入力してください。

各項目の入力が終われば、入力終了(次へ)をクリックして進んでください。

株、投資信託などで資産運用している上級者の方はその他の項目も入力してください。

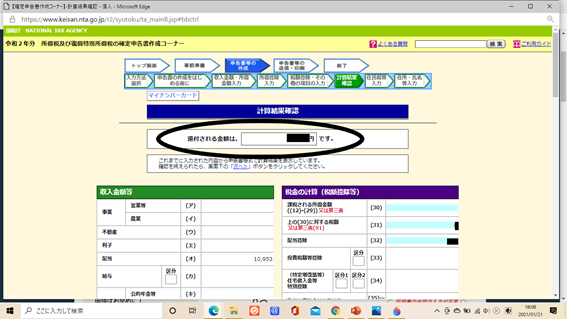

先に進んでいくと還付される金額が表示されます。この金額が戻ってくるお金です。数万円以上になる人は多いと思います。あとは必要事項を入力して進めてください。

この後も還付金の振込先など必要事項の入力が必要ですがゆっくり読んで進めば難しくないと思います。

税金が戻ってくるので、是非あきらめないで進んでください。途中でファイルを一時保存しながら進むことができるのでゆっくり挑戦してください。

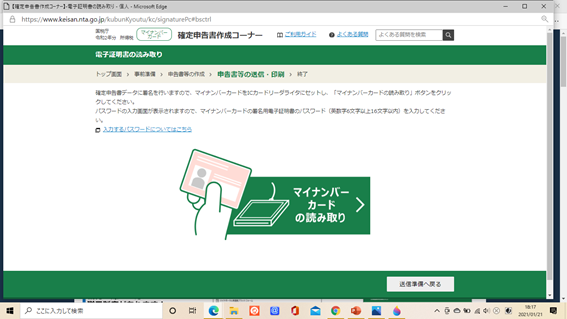

最終段階です「電子証明書の読み取り」画面が表示されます。の税務署に送信する画面になります。ここまでくれば終わりが見えました。

再度、カードリーダーにマイナンバーカードを挿入して進んでください。

6~16桁の署名用電子証明書パスワードを入力してください。

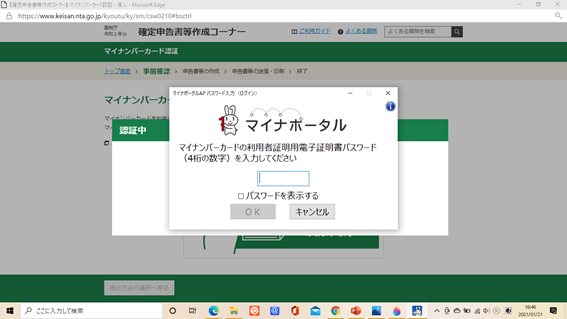

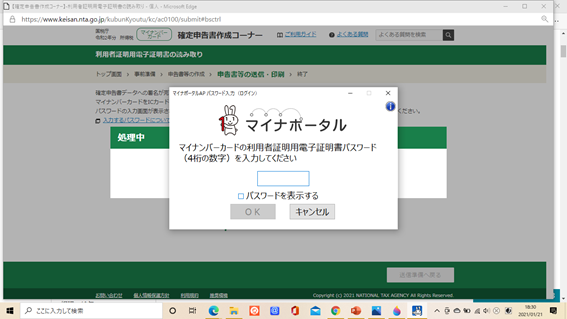

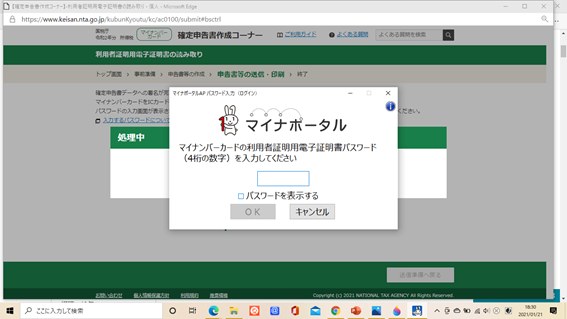

また同じような画面が現れましたが、次は利用者証明用電子証明書パスワードの画面です。

今度は4桁の数字の利用者証明用電子証明書パスワードを入力してください。

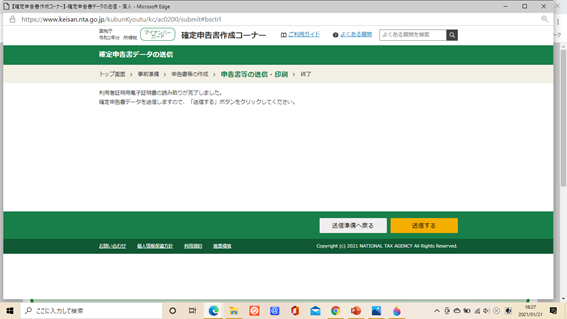

下図の「申告書送信」の画面が表示されます。送信するをクリックして終わりです。

- あとは送信した内容を印刷して控えとしてください。

- お疲れさまでした。これで数万円が還付されます。

- また、今後資産運用する場合、確定申告に慣れておくことをお奨めします。

3. 申告期間

(所得税の確定申告)

所得税の確定申告は毎年2月16日~3月15日までの1か月間が原則、個人事業など所得税の申告期間です。

(還付申告)

還付申告は翌年の1月1日から5年間が期限になっています。所得税の申告期間とは異なります。一般的なサラリーマンが行う申告は、還付申告で源泉徴収(給料など事前に収めている税金)で納めた税金を、還付=返してもらう、申請がほとんどです。定年退職された翌年は確定申告でほとんどの人が税金が還付されます。

(贈与税の申告)

相続時精算課税贈与、おしどり贈与(贈与税の配偶者控除)、暦年課税贈与などが該当します。2月1日から3月15日になります。所得税の申告より少し早くできます。

暦年課税贈与(暦年贈与)とは

暦年贈与は、毎年110万円までは贈与税が課税されません。このことから暦年贈与とは、相続税対策の一つになり、早い時期から少しずつ子どもや孫に贈与を行い、相続税のかかる財産を減らす相続税対策になります。

相続時精算課税贈与とは

20歳以上の推定相続人または孫へ贈与した場合、2,500万円までが非課税になります。2,500万円までは非課税となりますが、その後、相続が発生した時には、贈与された財産と相続された財産の合計額に相続税がかかるという制度です。この制度を利用する場合は、税額の有無に関わらず申告の必要があります。

(最後まで読んでいただきありがとうございます。)

コメント