定年後に働きすぎて損しないための、年金の受け取り方を紹介します。

定年退職前に目標の年金額を決め、第二のライフプランを作り、ゆとりある老後生活を実現しましょう。

1. 初めに

2021年4月からの高年齢者雇用安定法の改正で70歳まで働く機会が増えたことと、2022年4月からの年金制度改正法の年金繰下げ受給年齢が75歳まで可能になり、最高84% 年金額を増やすことができるようになりました。(2022年3月までは、70歳で最高42%増です。)

これからは、元気であれば定年退職後も働くことができ、多くの人は目標とする年金額まで増やすことができるようになります。

今回のファイナンシャルプランナーからの提案は、年金受給目標額をおよそ210万円以上に設定される場合、働きすぎて損をしない、年金の受け取り方を提案します。

(今回の記事の対象者)

今回の対象者は、夫婦二人世帯(配偶者/妻の年金が155万円以下)で、老後の生活費に少し不安があるため、世帯主(夫)が、定年退職後も継続して働き、年金額をもう少し増やし、年金受給額200万円以上を目標に考えている方への提案です。

具体的には、配偶者が専業主婦の夫婦二人世帯で、夫の生涯平均年収が300~500万円程度の一般的なサラリーマンがおよそ40年間働いた方です。

対象の方は、年金の手取り額で損をしてしまう可能性があります。何も知らずに働きすぎると、税金や健康保険料、介護保険料が増えてしまい損をしてしまう場合があります。損しない年金の目標額の決め方と、損しない年金の受け取り方を紹介します。

(対象外の人)

世帯主(夫)の定年退職時の年金額がおよそ250万円以上(夫婦で年金が350万円以上)ある世帯や、夫婦共働き世帯で、夫婦の年金で老後の生活費に不安がない世帯は、対象外です。今回紹介する節税対策を考えるより、定年退職後もさらに働き、年金額を増やすことで、ゆとりある老後生活が実現できます。

日本の年金制度は、年金額が増えれば徴収される税金、保険料等が増え、現在不足する社会保障費の財源にもなります。頑張って働くことで社会に貢献することにもなります。

2021年4月の高年齢者雇用安定法の改正や2022年4月からの年金制度改正法は、年金額を増やす機会を多くすることで、社会保障の財源を増やす政府の思惑があります。下記の関連記事も是非併せて読んでみてください。

併せて読むべき関連記事:👀高年齢者雇用安定法の改正と年金制度改正法の隠れた思惑

2. 目標の年金額

定年退職後の老後のマネープランの年金受給額は、住民税非課税世帯の恩恵が得られる年金211万円を絶対超えないように計算して、目標の年金額を決定してください。

少しでも超えると生涯にわたり住民税非課税世帯の恩恵が受けられなくなる可能性があります、十分に注意してマネープランを作ってください。

1)目標の年金額を決めるポイント

「年金211万円の壁=住民税非課税世帯」の恩恵が、ゆとりある老後生活を実現します。

年金の繰下げ受給で年金額を増やす場合は、211万円を超えないように目標の年金額を決めることを推奨します。211万円を超えると年金の手取り額が逆転する可能性があります。

年金受給開始年齢は、年金受給総額の損益分岐年齢を考えて決めるべきです。

目標の年金額を決めて年金の繰下げ受給する場合、65歳から受給できる年金額との損益分岐点になる年齢が重要です。

年金受給総額の損益分岐点の年齢は、12年以上先になります。例えば、年金を70歳まで繰下げし受給を開始すると82歳以上、年金を75歳まで繰下げし受給を開始すると87歳以上長生きしないと損する計算になります。さらに年金手取り総額で計算したの損益分岐点はさらに年齢が延びてしまいます。

併せて読むべき関連記事:👀(年金211万円の壁=住民税非課税世帯)の恩恵

2)住民税非課税世帯とは

同一世帯全員が、住民税非課税になる世帯のことです。

住民税非課税世帯になる条件は、世帯人数 と 住居地の(級地制度の級地区分)により条件が異なります。 関連リンクサイト:👀級地制度 – ウィキペディア(Wikipedia)

年金生活者の夫婦二人の世帯の場合は、住居地が都会に近い1級地の場合で、世帯主の年金が211万円以下、配偶者の年金が155万円以下の場合、住民税非課税世帯になります。

前年の合計所得金額が、次の計算式で求めた額以下である方が対象になります。

同一生計配偶者または扶養親族がいる場合

35万円 × (本人 + 同一生計配偶者+扶養親族)の人数+ 21万円 + 10万円

(65歳以上の配偶者がいる場合)

35万円×2人+21万円+10万円+110万円(年金控除額)=211万円 (これが211万円の壁)

3)「年金211万円の壁=住民税非課税世帯」の恩恵

(1)住民税非課税の優遇措置

「年金211万円の壁=住民税非課税世帯」の条件を満たしている世帯は、住民税(均等割、所得割両方)がゼロになります。

(2)国民健康保険料の軽減

国民健康保険料は自治体ごとに異なります。国民健康保険料は、世帯全員の所得の合計で、軽減の基準額が決定します。医療分・後期高齢者支援分の平等割 均等割の2割、5割、7割軽減が適用されています。

「年金211万円の壁=住民税非課税世帯」の条件を満たしている世帯は、平等割 均等割の5割(or7割)軽減が適用されます。

(3)介護保険料の軽減

65歳以上になると、個人ごとに介護保険料が計算され原則年金から徴収されます。

「年金211万円の壁=住民税非課税世帯」の条件を満たしている世帯の全員が、住民税非課税の場合は、保険料段階2,3,4段階に該当し、保険料基準額の35%~70%に軽減されます。

(4)後期高齢医療制度の優遇措置(75歳以上の方の医療費)

「年金211万円の壁=住民税非課税世帯」の条件を満たしている世帯は、

優遇内容

- 後期高齢者医療被保険者証 1割

- 後期高齢者医療限度額適用・標準負担額減額認定書 区分Ⅱ

- 保険料の均等割は、5割(or7割)軽減が適用されます。

- 自己負担限度額の優遇措置 (※1)

(※1)毎月の高額療養費、高額介護サービス費及び年間の高額医療・高額介護合算療養費が、下記の所得区分に応じて自己負担限度額の軽減が行われます。

1.現役並所得:

収入が、単独世帯の場合:年収383万円以上/夫婦2人世帯の場合:年収520万円以上

2.一般所得者:

現役並所得、低所得以外の方

3.低所得者:

区分Ⅱ:住民税非課税世帯

区分Ⅰ:住民税非課税世帯 年金収入80万円以下等

「年金211万円の壁=住民税非課税世帯」の条件を満たしている世帯は、低所得者に該当し、自己負担限度額が軽減されます。

(5)その他 優遇措置(市町村区の独自の優遇もあり)

「年金211万円の壁=住民税非課税世帯」の条件を満たしている世帯は、以下の優遇措置を受けることもできます。

- 入院時食事療養費の優遇措置

- 無料予防接種

- 特定入所者介護サービス費(負担限度額認定)

- 介護保険負担割合証 1割

- 介護保険負担限度額認定証

併せて読むべき関連記事:👀(年金211万円の壁=住民税非課税世帯)の恩恵

3. 年金額はいくら支給されるのか

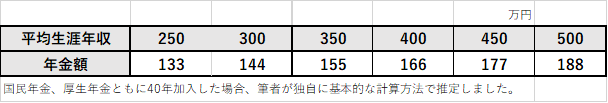

下図の生涯年収と年金額(老齢基礎年金+老齢厚生年金)から、受給できる年金額を推定してください。

年金額の計算は、筆者が独自に下記の計算式を活用し試算した金額です。必ずねんきんネットHP、年金定期便、年金事務所で確認してください。

老齢基礎年金=国民年金

令和3年4月分からの年金額 780,900円(満額)

厚生年金の基本的な計算式

老齢厚生年金=①+②

① 平均標準報酬額 × 0.005481 × 平成15年4月以降の加入月数

② 平均標準報酬額月額×0.007125×平成15年3月までの加入月数

(年金の確認方法)

年金受給額の計算方法は、非常に複雑です。下図の年金定期便や、年金ねっとで確認してください。

日本年金機構HP:👀「ねんきん定期便」の様式(サンプル)より抜粋

.jpg)

.jpg)

- 50歳以降に送付されてくる年金定期便に記載の年金見込金額は、60歳まで加入条件が同じと仮定した場合の65歳からの見込額です。

- 特別支給老齢厚生年金の支給がある方(男性は昭和36年、女性は昭和41年の4月1日以前生まれの人)は、受給資格が発生した年齢からの年金見込み額も記載されています。

- 60歳以上65歳未満の⽅は「ねんきん定期便」の作成時点の年⾦加⼊実績に応じて、65歳から受け取れる年⾦⾒込額を表⽰します。

- 60歳以降も継続して働く場合の将来の年金額、繰上、繰下受給を行う場合の年金額は、「ねんきんネット」でシミュレーションして見込み額を確認することができます。

確認方法は:関連記事:👀定年退職を迎えて、年金は、「ねんきんネット」で事前にシミュレートし、マネープランを立てましょ!

詳細な記載内容見方は:👀国民年金機構HP:👀見方ガイド(令和3年度送付分)のPDFファイルで確認してください。

4. 老後の生活費はいくら必要

1)目標とする年金額を決めましょう。

最低日常生活ができる金額を想定します。

一般的に言われている生活費は、以下のように情報があります。

1)リンク先:👀生命保険文化センターの令和元年度「生活保障に関する調査」 の情報から 最低日常生活費 22.1万円 ゆとりある老後生活費 36.1万円

2)リンク先:👀総務省の家計調査年報(家計収支編)2019年(令和元年) の情報から

実際の老後生活費 24.3万円

3)金融庁の報告の「2000万円」問題とは

総務省などが実施した調査によると、夫が65歳以上、妻が60歳以上の無職世帯における平均的な実収入は月額約21万円ですが、消費支出は26万4,000円ほどになるとみられています。毎月約5万円の赤字が出ることになります。30年間で、5万円×12カ月×30年=1,800万円の赤字が出る計算です。この赤字分は貯蓄から補填する必要があるだろう、というのが報告書に書かれた内容でした。

以上のような報告がありますが、実際の老後生活費は、

個人の生活状況で大きく違うので、今の生活状況から試算する必要があります。

2)定年退職後のライフプランを作り、必要な老後の生活費を試算

例えば、年金受給額が、世帯主(夫):210万円 配偶者(妻):80万円 の世帯の場合、年間およそ290万円=24万円/月となり、上述した調査結果から、24万円/月あれば、贅沢はできないかもしれないが、日常生活は支障なく過ごすことができる金額と考えられます。

少しでも年金受給額を増やしたいと思い、何も考えずに働き続けて年金が211万円を1万円でも超えてしまうと、手取り額が逆転し数万円も減ってしまいます。これは絶対に避けるべきです。

定年退職後に起業して個人事業主として働くなど、年金受給額を増やさない働き方ができれば、年金を受給しながら収入が得られ、老後資金に充てることができれば、安定して裕福な生活をおくることができます。

併せて読んでほしい関連記事:定年退職後に起業し個人事業主になる選択は魅力いっぱい。

5. 年金額を増やす方法

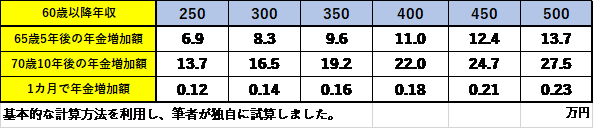

年金額を増やすには、再雇用等で厚生年金の加入期間を延ばす方法と年金受給年齢を繰下げる方法があります。

厚生年金適用事業所で継続して働く場合

70歳まで雇用の機会が増えたことで、定年退職後も再雇用で働き、厚生年金加入期間を増やすことで、老齢年金額を増やすことができます。(厚生年金は70歳まで加入可能です)

60歳以降も、厚生年金に加入し継続して働いた場合の年金の増額はおよそ下記の計算式で推定でき、下図のようになります。

基本的な計算式:年収×0.005481×加入年数

例えば、60歳の定年退職後も、年収300万円70歳までの10年間継続して働いた場合 およそ16万5千円増えます。

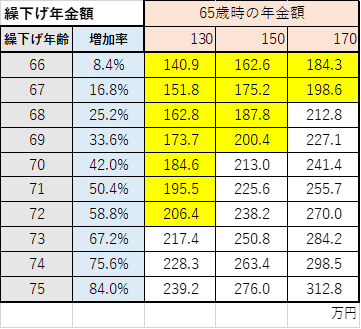

年金の繰下げ制度の活用

さらに、年金受給開始年齢を数年遅らせる、年金の繰下げ制度を活用し、年金の受給額を増やす方法があります。

老齢年金は、65歳で請求せずに66歳以降70歳までの間で申し出た時から繰下げて請求できます。繰下げ受給の請求をした時点に応じて、最大で42%年金額が増額されます。(2022年4月より、75歳まで繰下げが可能になり、最大84%年年金額が増額されます。)

増額率=(65歳に達した月から繰下げ申出月の前月までの月数)×0.007

下表に65歳時の年金額130万円、150万円、170万円の時、繰下げしたときの年金額を示します。下表は繰り下げ年齢で示したいますが、支給の繰下げを申し出た日の年齢に応じてではなく、下記の計算式で月単位で年金額の増額が行われることになります。また、その増額率は一生変わりません。

上述した金額は筆者独自の計算方法で試算した結果です。年金事務所、年金ねっとで確認ください。

関連リンク先:👀日本年金機構 年金の繰下げ受給

65歳以降も継続して厚生年金に加入する場合は、70歳まではさらに年金額は増加します。

6. モデルケース別、損しない年金の受け取り方。

年金受給額を増やすことは、老後のマネープランを作成する上で重要です。

働きすぎて、「年金211万円の壁=住民税非課税世帯」の恩恵が受けられずに、社会保険料(健康保険料、介護保険料)や税金が増え、年金の手取り額が逆転しないように、いつまで働き、いつから年金を受け取ればいいのか、損をしない年金の受け取り方を、下記のモデルケース別に紹介します。

・65歳以降の年収250万円で、厚生年金適用企業で継続して働く場合を想定。

・65歳時の年金額:130万円、150万円、170万円の3ケースの年金の受け取り方を紹介します

1)(130万円の場合)

65歳以降72歳まで継続して働き、年金は繰下げ72歳から受け取れば、年金はおよそ210万円と推測します。

70歳までは継続して働き、繰下げ受給で年金額を増やすことを提案します。70歳以降も継続して働ける場合は、「年金211万円の壁=住民税非課税世帯」の恩恵を受ける条件から外れないように充分に注意してマネープランを立ててください。

2)(150万円の場合)

69歳で退職することを提案します。年金は繰下げて69歳から受け取れば、年金およそ210万円と推測します。

65歳の時に「年金211万円の壁=住民税非課税世帯」の恩恵を受けられる年齢を確認し、211万円の壁を超えないように注意して70歳までに退職するライフプランも考えることを提案します。

また、70歳以降も同じぐらいの年収で働けるのであれば、年金額が250万円以上になるおよそ73歳以上働くことを提案します。

3)(170万円の場合)

70歳まで働くと、およそ250万円 75歳まで働くと325万円まで年金額が増えます。

67歳まで継続して働き、年金も繰下げて受け取れば、年金はおよそ210万円と推測でき「年金211万円の壁=住民税非課税世帯」の恩恵を受けることができます。

年金受給総額の損益分岐点の年齢を考慮すると、

70歳まで働くことが可能な場合、年金手取り額差およそ20万円と推定できますが、損益分岐点の年齢が90歳以上になります。

67歳で退職し「年金211万円の壁=住民税非課税世帯」の恩恵を受けながら、起業し個人事業主になるなどの、第二の人生のライフプランを選択することも魅力があると思います。

いつまで働くかは、ライフプランに応じて選択できると思います。

67歳で退職した場合と、75歳まで働いた場合の、損益分岐年齢は、

年金受給総額が、(年金額)200万円×(75-67歳)8年=1600万円 年金受給額が100万円差として、損益分離年齢は90歳を超えます。どのような年金の受け取り方が最適か悩むところです。

例えば、70歳までは厚生年金保険に加入できるので、70歳以上で年収200万円以上の給与がもらえるのであれば、老齢厚生年金は75歳まで繰下げて受給し、さらに老齢厚生年金額を増やし、老齢基礎年金は70歳以降に受給開始するするなど、自分に最適なマネープランを立ててください。

老齢厚生年金と老齢基礎年金をそれぞれに繰下げ時期を選択できます。様々な年金の受け取り方を選択することもできます。

4)(働きすぎて損するケース)

住民税非課税世帯の恩恵を受けられなくなり、住民税、健康保険料、介護保険料がおよそ10万円増えてしまいます。繰下げ制度を活用する場合、年金額220万円以上まで増やさないと年金の手取り額が逆転してしまいます。これが働きすぎて損する理由です。絶対に避けてください。

繰下受給した場合、受給総額が逆転する損益分岐点はおよそ12年後になることです。75歳まで繰下げすると87歳以上長生きしないと得にならないことになります。さらに211万円の壁を越えてしまうと大損になることです。

End

最後まで読んでいただきありがとうございます。

コメント