「知っていると得をする、知らないと損する」

「シニアFIRE」生活者の教科書

「シニアFIRE」て何!

初めて「シニアFIRE」という言葉を聞かれた方、50歳を過ぎ、老後生活について考え始めた方は、是非、筆者が提唱する「シニアFIRE」に関する関連記事を読んでみて下さい。

「FIRE」とは(Financial Independence Retire Early)」と呼ばれる生活スタイルで、直訳すると「経済的自立と早期退職」になり、「FIRE」に関する書籍も多く発行されており、注目される生活スタイルです。不労所得で生計を立てることで経済的に自立し、自由な生活を目指すというライフプランのことです。

筆者は、特に60歳を過ぎた方に、公的年金と資産運用で「ゆとりある老後生活」を可能する「シニアFIRE」の生活スタイルを推奨し、実現のための記事を紹介しています。

「シニアFIRE」について詳しく知りたい人は、以下をクリックしてみてください

👀☆著者のwebページ:「シニア「FIRE」=「経済的自立と早期退職」で、「ゆとりある老後生活」を実現しています。

👀☆シニア「FIRE」-50歳からの教科書-新NISA制度を活用し、マスターズマンション暮らしを実現-シニア向け教科書-河野孝-ebook

初めに

まず、NISAについて知っておいてください。

NISA(Nippon Individual Saving Accountの略。ニーサ=少額投資非課税制度 )は、日本における株式や投資信託の投資金における売却益と配当への税率を一定の制限の元で非課税とする制度です。

「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

≪2014年にスタートしたNISAは≫

国民が資産形成のための投資に興味を持ち、利用することで経済の発展や家計における将来への資金作りが活性化することを期待し導入されました。

«2024年から新しいNISA制度に改正されます≫

令和5年度税制改正の大綱等において、2024年以降のNISA制度の抜本的拡充・恒久化の方針が示されました。

「シニアFIRE」生活者の公的年金は、生涯にわたり重要な不労所得になります。「シニアFIRE」生活者は、ミニマリストの考え方に近いので、日常生活費のほとんどは、公的年金で補える人は多くいます。

しかし、「シニアFIRE」生活者の多くは、日常生活費の不足分と「ゆとりある老後生活」の費用を資産運用の収益で実現することを目標にしています。

このため、「シニアFIRE」生活者の資産運用は、非課税となるNISA口座で行うことが、節税につながる重要な資産運用となります。

このNISA(少額投資非課税制度)は2014年から開始され、「シニアFIRE]生活者の多くは、すでにNISAを活用し、資産運用を行っています。さらに、NISAの限度額を超える場合は、「源泉徴収ありの特定口座」で資産運用を行っている人も多くいます。

「源泉徴収ありの特定口座」で運用している場合の節税テクニックとして、健康保険料や介護保険料が増えないように「住民税のみ申告不要制度」を活用し、確定申告で、源泉徴収されていた所得税を還付してもらっていた人も多くいました。

≪注目≫ 「住民税のみ申告不要制度」が廃止されます。

「 住民税の申告不要制度」の選択が令和5年分から廃止 されることが決まりました。

この「住民税の申告不要制度」の選択は「シニアFIRE」生活者らに光をもたらしていました。

「源泉徴収あり特定口座」で上場株式等の配当所得、譲渡所得から源泉徴収されていた税金の還付を行い、「住民税は申告不要制度」を活用し、国民健康保険料、介護保険料の増税を回避するテクニックがありました。

今後は、「源泉徴収ありの特定口座」は、今まで通り住民税は申告不要することができます。 しかし「源泉徴収ありの特定口座」から源泉徴収された所得税の還付してもらうために確定申告する場合は、住民税も確定申告しなければなりません。健康保険料や介護保険料等が大幅に増えてしまう場合があります。

正確には、2023年(令和4年)分の確定申告から適用されるため、これからはこの制度、テクニックは利用できません。

2024年(令和5年)から始まる新NISAに注目

「シニアFIRE」生活者に新たな光が、「住民税の申告不要制度」に代わって新NISAの活用してください。

夫婦二人で、MAX1800万円×2人=3600万円まで非課税で運用できます。

NISA制度が、2024年からは改正され新しいNISAとなり、「シニアFIRE」生活者にとっては、嬉しい制度改正になります。

是非、新NISA を理解、活用し「シニアFIRE」生活を満喫してください。

今回の記事は、「シニアFIRE」生活者のための新NISAの活用方法をご紹介しています。

「非課税の新NISAを利用した資産運用術のポイント」

現行NISAの非課税枠は、2024年から始まる新しいNISAと別枠だから、使わないのはもったいない!

新NISAに向けての準備

≪NISAのおさらいです!≫

NISAとは少額投資非課税制度のことで、限度額内であれば投資で得た利益に対して税金がかからない制度のことをいいます。

通常であれば、投資で得た利益には約20%の税金がかかります。

例えば2000万円の資産運用で利率5%の運用ができ、100万円の分配金等を手にすると、

NISA口座で運用していないと、この100万円に約20%の税金がかかります。

なんと約20万円が徴収されることになります。

NISA制度はこれが非課税になる制度です。

≪NISAのメリットを簡単に言うと≫

100万円儲かれば、税金が取られ80万円になるのが、NISAでは100万円そのまま受け取れるのです。

ここでNISA制度の種類を覚えておいてください。

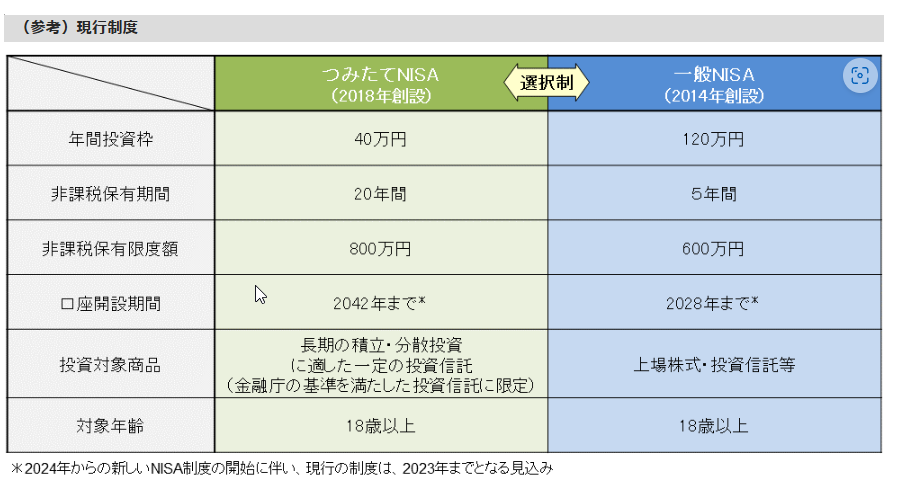

現行NISA制度は以下の3通り

・一般NISA

・つみたてNISA

・ジュニアNISA

※ジュニアNISA口座の投資可能期間は2023年末で終了しますが、2023年末で20歳になっていない方は、20歳になるまで引き続き継続管理勘定で非課税で保有できます。

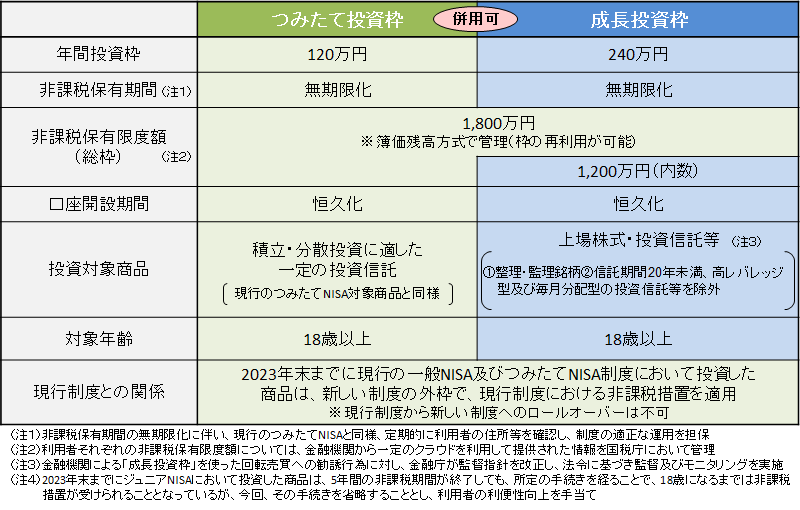

新NISA 制度は以下の2通り

・成長投資枠

・つみたて投資枠

すでに、「シニアFIRE」生活者又は「シニアFIRE」の実現を目指し資産運用を開始している人は、特定口座等で資産運用している人も多いと思います。

2024年からの新NISAが始まるまでに、どの資産運用商品を新NISAに移すべきか考えて、準備して下さい。

現行のNISAを活用している場合は、「つみたてNISA」か「一般NISA」のどちらかで資産形成をしています。この場合、ポイントは以下の通り考えてください。

1)「つみたてNISA」を活用している人

すでにつみたてNISAで資産形成している人は、年間40万円以下で20年間運用できます。

ここがポイントです。

「現行制度とは別枠で、生涯非課税限度額1,800万円(つみたて投資枠が年間120万円)」が使うことができるということです。

つまり現行つみたてNISAで投資している金額とは別枠で、新たに1,800万円の非課税運用枠を得られることになります。

(ポイントの一つは)、現行のNISA制度をそのままにしておくことです。

つみたてNISAが開始された2018年から始めた人は、

2023年で「40万円×6年間=240万円」の非課税枠を既に手にしていることになります。

2024年からは、新NISAの非課税枠(つみたて投資枠の年間120万円)が新たに活用することができ、最短で15年間×毎年120万円=1800万円の非課税枠を活用できます。

2018年に開始したつみたてNISAは 20年後の 2037年で終了し、2019年開始分は2038年まで運用でき・・・、2023年開始分は2042年まで非課税で運用できることになります。

2)一般NISAを活用している人

2014年から開始した一般NISAは、非課税期間5年後にロールオーバーし継続して運用できています。

非課税限度額いっぱいを使っていると

120万円×5年=投資総額MAX600万円を非課税で運用できています。

これまでの「一般NISA」で運用してきた人は、

2019年に開始分は、

2023年に非課税期間が終了します。この120万円前後の資産を解約し、2024年からの新NISAに移行させます。

これまでの運用で評価額が増えていた場合でも、新NISAの非課税限度額は年間240万円まで利用することができます。

2019年から2023年まで従来の「一般NISA」で運用してきた商品を新NISAに移行する準備をしてください。

新NISAへの移行は、これまでのロールオーバーは利用できないため、運用商品の基準価額を確認し、

・非課税期間終了前に解約する。

・特定口座に移行された後に解約する。

解約後にその資産を使って新NISA口座で新たに、同じ商品又は新たな商品を購入することになります。

現行のNISAはどうしたらよいか?

新しいNISA : 金融庁 (fsa.go.jp) 金融庁HPより引用

現在のNISAはそのままで運用できます。

あくまでも別制度のため、現行のNISA口座で保有する商品を自動で新制度に移管することはできないと思っておいた方がよいです。

現行のNISAの商品はあくまでも、現行制度のルールにのっとって商品を保有することになります。

新NISAは、現行制度の改良版ではあるものの、別制度としてスタートするので、既に現行のNISAで非課税の恩恵を受けている方でも、新たに生涯非課税限度額 1,800万円の投資枠が使えることから、シンプルに考えて、より多くの非課税枠を利用できることができます。

これまで「源泉徴収ありの特定口座」で運用していた商品は、新NISA口座に順次移動すべきです。

(繰り返しますが、)

従来の一般NISAで購入した商品は、新NISAへロールオーバーできません。

2019年に購入し2023年に終了する商品を、2024年からの新NISAに移管していきます。

・2023年末までに売却して、新NISAの資金にするか、

・2024年に特定口座に移動した後で売却し、新NISAの資金にするか

2023年の市場の状況を参考に決めてみてはいかがでしょうか。

現行NISA(つみたてNISA・一般NISA)で投資した分は、この1800万円とは別枠で非課税枠をそのまま利用してよいということになりました。

このため、

・「一般NISA」の商品は、

2027年まで、毎年、新NISAに移管させることを考えてください。

・「つみたてNISA」の商品は、

2018年分の商品は2037年まで、・・・2023年分の商品は2042末年まで、非課税で運用を継続した後にし新NISAへの移管を考えてください。

筆者からのアドバイス

一年に一回、NISA口座を別の金融機関に変更することができことは覚えておいてください。

ただし、移行手続きは少し面倒です。そして資産管理も面倒なので、複数の金融機関でNISA口座を持つことは、「シニアFIRE」生活者の方にはお勧めしません。

2024年からの新NISAは、

令和5年度税制改正の大綱等において、以下のとおり、2024年以降のNISA制度の抜本的拡充・恒久化の方針が示されました。

2022年12月には「令和5年度税制改正大綱(金融庁)」で、新NISAは抜本的に見直されました。

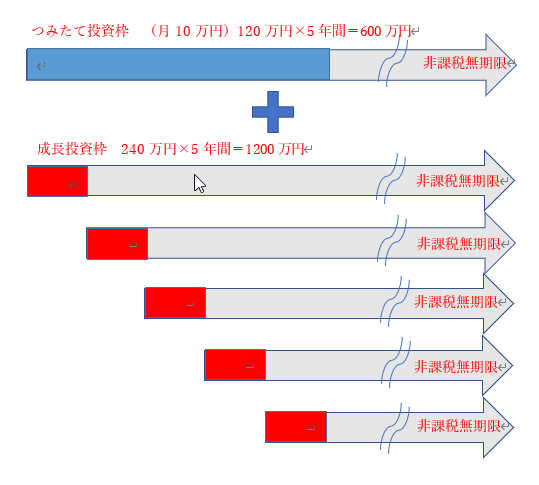

非課税保有期間は無期限化され、年間投資枠は、つみたて投資枠120万円と成長投資枠240万円 非課税投資限度額は、簿価残高方式で1800万円(積立投資枠600万円+成長投資枠1200万円)最高1800万円×夫婦2人で3600万円までは非課税で運用できます。

(「知っておいてほしい」ポイントです)

NISAの非課税投資限度額を超える資産運用は、すべて特定口座で運用することです。特定口座で運用すれば、課税されますが源泉徴収されることで、合計所得金額が増やさなければ、住民税非課税世帯の基準をクリアーさせることができます。

新NISA制度」の抜本拡充の目玉は、次の4つです。

- 制度の恒久化

- 非課税保有期間の無期限化

- 生涯非課税限度額の設定

- 年間投資上限額の引き上げ

制度の恒久化

従来にNISA制度は2023年に終了し、2014年から始まった「一般NISA」が2027年、2018年から始まった「つみたてNISA」が2042年と、これまでは利用できる期間が限定されていました。新NISAでは恒久制度となるので、いつでも始められます。

非課税保有期間の無期限化

「一般NISA」は非課税保有期間の5年間で、保有を継続する場合は、ロールオーバーの手続が毎年必要でした。新NISAは、非課税保有期間が無期限になるため、ロールオーバーの面倒な手続も不要になります。

生涯非課税限度額の設定

「一般NISA」は600万円、「つみたてNISA」は800万円のどちらか一つを選択する必要がありました。新NISAでは、1人あたり1,800万円の非課税限度額が設定されます。

この非課税限度額は生涯利用可能であり、「簿価(=取得価額)」で総枠を管理します。簿価管理のメリットは、売却時に「簿価」が減少するので枠を再利用できることです。

例えば、運用商品を見直すために解約しても、あらためて枠を使えます。つまり、途中で売却した場合も、投資枠の再利用が可能になります。従来のNISAでは、「ほったらかし」が基本でしたが、新NISA制度では、株式などを短期間での売買で資産運用を行う時もNISA口座が利用できるようになり、より資産運用が楽しめるようになります。

短期間の売買の場合に利用するのが、「成長投資枠」の非課税限度額が、1,200万円となっており、1,800万円の内数としてカウントされます。「成長投資枠」の部分は、「つみたて」に限定されないため、株式も対象になっているので幅広い投資に対応してしています。

非課税限度額の利用方法としては、1,800万円を「つみたて投資」のみで使うこともできますし、「成長投資枠」で1200万円を利用して、残り600万円は「つみたて投資枠」で利用することもできます。

既にNISA(一般・つみたて)を利用済みの方にも「新NISA」では、新たに非課税限度額が付与されます。

2023年も従来のNISAを利用して運用を継続してください。

例えば、2023年に一般NISAで120万円を利用したとしても、新NISAで新たに1800万円の非課税投資枠を利用することができます。まだNISA口座をお持ちでない方も、2024年まで待つ必要はありません。2023年から、まずは現行のNISA口座から始める方がお得ということです。

年間投資上限額の引き上げ

「つみたてNISA」は年40万円、「一般NISA」は年120万円となっていましたが、新NISAでは「つみたて投資枠」で年120万円、「成長投資枠」で年240万円となり、かつ、併用が可能となるため、合計で年360万円まで投資上限額が引き上がります。

例えば、新NISAでは「つみたて投資枠」で毎月10万円(120万円÷12ヶ月)の積立を行いながら、「成長投資枠」で、「特定口座」で運用していた商品を年240万円までの範囲で買い替えて移管していくことができます。

従来のNISAの非課税枠が、新NISAの外枠制度として期限まで非課税措置は受けられる予定です。

これは、証券会社のシステムで異なる仕組みの旧NISAと新NISAを統合することが困難になるためだそうです。

そのため、新NISAは従来のNISAとは別にシステム設計されるようで。

よって、現行NISAで2023年末までの商品は、新NISAにロールオーバーはできなくなり、一度解約しその後に、新NISAで購入する必要が出てきます。

令和5年度税制改正大綱(金融庁)」で見直された概要は下表のとおりです。

金融庁https://www.fsa.go.jp/policy/nisa2/about/nisa2024/index.html

まとめ

新NISA制度は魅力ある嬉しい改正です。

「シニアFIRE」生活者にとって、新NISAは嬉し改正になります。

令和5年度から廃止になる「住民税のみの申告不要制度」のデメリットも帳消しになりました。

これまで「源泉徴収ありの特定口座」で徴収されていた所得税の還付申請も必要なくなります。

「シニアFIRE」生活者であれば、「源泉徴収ありの特定口座」の運用がほとんど必要なくなり、すべて新NISAで運用できるので、20.315%の税金が非課税となることで、運用収益がそのまま収入となります。

配当所得や譲渡所得が非課税となることから、「合計所得金額」が増えないので、健康保険料や介護保険料に影響与えません。

「シニアFIRE」を目指している人は

つみたて投資枠を活用し、目標額まで資産形成を行ってください。

一人1800万円×夫婦二人=3600万円 まで、目標額まで設定できます。

すでに「シニアFIRE」生活を開始している人は

現在運用している商品は、順次新NISAの成長枠へ移し、運用を継続してください。

新NISAの非課税枠1800万円を最も早く利用するには、

ある程度まとまった預貯金がある人は、例えばつみたて投資枠で毎月10万円の積み立て投資を行い、成長投資枠を活用し毎年240万円ずつ投資を行うことで短期間に非課税投資枠を埋めることも可能です。

つみたて投資枠では積み立てが原則ですが、金融機関により積み立ての設定回数は異なることもあります。成長投資枠での投資は一括でも、積み立てでも良いでしょう。生涯投資枠が埋まった後は長期(非課税期間は無期限化)で運用を続けていきます。

「シニアFIRE」生活者の資産運用は、新NISA制度を必ず活用しましょう。

一人1800万円、夫婦で3600万円まで非課税枠があることから、多くの「シニアFIRE」生活者の資産はすべてNISA口座で運用できます。

年金以外の所得がなければ、節税のための確定申告は必要なくなります。

これまで「源泉徴収ありの特定口座」で運用していた場合、節税対策(所得税の還付)のために確定申告を行う時に

健康保険料や介護保険料が増えないように、住民税のみ申告不要制度を活用していました。

2024年(令和6年分)から、住民税のみ申告不要制度を活用できなくなり、節税対策が複雑になると心配していました。

しかし、新NISA制度が始まり非課税投資限度額が大幅に増え、さらに非課税保有期間も無期限になったことで、資産の全額をNISA口座で

運用する「シニアFIRE」生活者は、煩わしい確定申告の必要がなくなります。

ミレニアム世代の資産運用は「新NISA」の活用は不可欠

20歳、30歳代の ミレニアム世代は、将来の年金に不安を持っています。このこともあり「FIRE」(経済的自立と早期退職)の考え方がムーブメントになっています。

これから「シニアFIRE」を目指している人は、「つみたて投資枠」と「成長投資枠」を同時に使えるようになることで、40代後半や50代からでもNISA口座を活用しリタイア後に向けて10年以上の資産形成計画を立てて、資産を積み上げることができるようになります。

新NISAはミレニアム世代にとっても「新NISA」は、「FIRE」生活の実現に向けた魅力的制度です。有効的に活用して「FIRE」及び「シニアFIRE」生活を実現させてください。

老後の不安を減らして「ゆとりある老後生活」の実現を可能にできます。

例えば、社会人になって早い時期から投資信託の積み立てを始める場合、

- 1)20歳から毎月3万円(年間36万円)ずつNISAを利用すると50年にわたって非課税枠(1800万円)を利用できることになります。

・資産は、年率4%で運用できれば、50歳(30年間)で2000万円を超えます。「シニアFIRE」開始時期を考えてください。

・資産は、年率3%で運用できれば、54歳(34年間)で2000万円を超えます。「シニアFIRE」開始時期を考えてください。 - 2)30歳から毎月5万円(年間60万円)ずつNISAを利用すると30年にわたって非課税枠(1800万円)を利用できることになります。

・資産は、年率4%で運用できれば、52歳(22年間)で2000万円を超えます。「シニアFIRE」開始時期を考えてください。

・資産は、年率3%で運用できれば、54歳(24年間)で2000万円を超えます。「シニアFIRE」開始時期を考えてください。

「知っていると得する、知らないと損する」節税テクニックをさらに詳しく知りたい方は、以下の関連記事も是非読んで下さい。

関連記事:👀定年退職者向け「知っていると得する、知らないと損する」節税・確定申告テクニック

筆者のHPに、定年退職者、特に「シニアFIRE」生活者が「ゆとりある老後生活」を実現するための記事を投稿しています。

筆者のHP👀人生100年時代 定年退職者のためのホームページ にアクセスしてみて下さい。

(最後までお読みいただきありがとうございます。)

コメント