「ゆとりある老後生活」では、住民税非課税世帯の恩恵は魅力いっぱい✨

ファイナンシャルプランナー(FP)の私が、「年金211万円の壁=住民税非課税世帯」の恩恵の内容と優遇措置を受けるための条件を徹底的に紹介します。

(注意)想定条件:都道府県、市町村によって、優遇措置に差があるので、大阪市に居住する65歳以上の夫婦の年金受給者世帯を想定モデルにして紹介しています。

初めに結論です。

- 一般的なサラリーマン世帯のほとんど(80%以上)の人が恩恵を受けられます。

- ねんきん定期便の年金見込み額が211万円を超えている人、240万円以下の人は、繰上制度を活用し211万円以下に減額することも検討してください。

- 年金見込み額が211万円より少ない人は、年金額を増やす時に211万円を絶対に超えないようにしてください。

65歳以上の夫婦二人世帯の場合、世帯主(夫)の年金受給額が211万円を境に、住民税非課税世帯になるか、ならないかの境界があり、受けられる恩恵、すなわち優遇措置に大きな差が生じます。

共働き夫婦で

「ダブル厚生年金」がもらってる世帯の方も関係します。

世帯主(夫)が亡くなった後の生活で

「年金211万円の壁=住民税非課税世帯」 の恩恵は本当に大きいです。

共働き夫婦の方は、初めに

👀【ダブル厚生年金】共働き夫婦の年金を理想的に受取りましょう。 の記事で詳細に説明しています。併せて読んでみてください。

- 年金の手取り額が大幅に変わります。健康保険料、介護保険料、住民税の軽減で、合計額がおよそ10万円の差が生じ、「年金の手取り額が逆転」してしまう場合があります。

- 高齢になり、医療療養費や介護サービス費が高額になった場合、自己負担額に数10万円の差が出てきます。

- それ以外に、住民税非課税世帯には、市町村独自の優遇措置が受けられます。

ファイナンシャルプランナー(FP)の私は、年金の繰上制度を活用し、年金額を減額し(年金211万円の壁=住民税非課税世帯)の条件を満たしたライフプランを実行しています。

👀定年退職後のマネープラン、年金の繰上受給と個人事業主を選択(体験談) を併せて読んで下さい。

年金は生涯支給される不労働所得です、人生100年時代の、第二の人生のライフプランで最も重要な資金になります。

「ゆとりある老後生活を実現」させるためにも是非、下記の関連記事を読んで、老後のマネープランを作成してください。

参考関連記事のリンクサイト

:👀60歳から「シニアFIRE」を実現させるためのマネープランを紹介します。

:👀定年いろは塾【Ⅰ】公的年金を節税して受け取る方法

:👀「損しない年金」「楽しむ資産運用」定年退職からのマネープラン

:👀定年退職後のマネープラン、年金の繰上受給と個人事業主を選択(体験談)

:👀定年退職は第二の人生のスタート、素敵なライフプランの作成を

今回の記事の4.項

👀年金収入額が 211万円、212万円、230万円、240万円、の4条件でモデルケース比較した結果を紹介しています。

自分に近いモデルを参考に、老後のマネープランを考えてください。

211万円の壁で損をする可能性のある世帯はどれくらい、(年金額の分布より推測)

「年金211万円の壁」とは、主に65歳以上の夫婦二人の年金生活世帯が、住民税非課税世帯になるかどうかの境界のことを言います。

配偶者(妻)が住民税非課税の時に、世帯主(夫)の年金収入額が211万円以下であれば、住民税非課税世帯の条件をクリアーでき、節税や社会保障制度などの様々な優遇措置の恩恵を受けることができるようになります。

平均年収と年金受給額の関係は下表の通りです。学校卒業後定年まで働いた場合、ほとんどのサラリーマンはこれぐらいの年収になります。この人たちが今回の「年金211万円の壁=住民税非課税世帯」の対象になります。

厚生年金(国民年金分含む)の月々の平均受給額は、「男性の平均受給額が約16万6,000円/月、1,992,000円/年」です。

参考資料のリンク先:

👀平成30年度 厚生年金保険・国民年金事業の概況

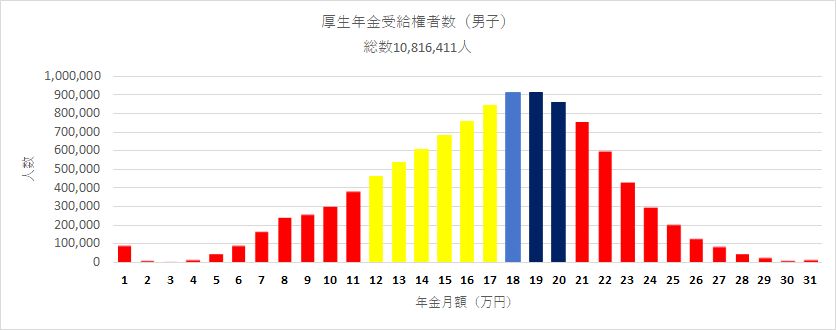

平成30年度 厚生年金保険・国民年金事業の概況 の資料から筆者が独自で整理してみると、厚生年金受給権者数(男子)の年金月額と受給権者数の分布は下図のようになりました。

上図の厚生年金受給権者数(男子)の分布図から211万円の壁の影響がある人数を推測してみました。

年金211万円は年金月額がおよそ17万5000円となり、上図の青色部分の当たります。ここが分布図のピークに当たりました。

厚生年金保険(第1号)老齢年金受給権者数 男子 1082万人 に対して 211万円の壁の境界の年金月額17~18万円の人は 91万人 で8.4%の人がいることになります。

上図から、年金月額18~20万円の人も、働き方及び年金の受給開始時期を見直しておくことで「年金211万円の壁=住民税非課税世帯」の恩恵の優遇措置を受けられる可能性があった世帯数になり、数百万世帯と推測できます。今後も年金を受給する一般的なサラリーマンの大多数の世帯が該当する可能性があります。

年金受給年齢を早くする「繰上制度」を活用することで年金受給額を減額することができます。

また、年金受給年齢を遅らせる「繰下制度」を活用することで年金受給額を増額させることができます。

① 211万円の壁に合わせるために繰上制度を活用し年金受給額を減らそうと考えている人、

② 又は年金額を増やすために繰下制度を活用する人は、

211万円の壁を超えて、損しないように注意してマネープランを立ててください。

筆者は、この繰上制度を活用し「ゆとりある老後生活」の実現を可能にしました。

繰上制度を活用すると年金月額受給額は減り、損するように感じる人が多いと思います。それは大きな勘違いです。

「年金211万円の壁=住民税非課税世帯」の恩恵で、毎年の年金手取り額が増えたり、年金の繰上制度(65歳以前に年金受給を開始)で生涯の年金手取総額が増えたりします。

(繰上制度を活用した場合)

例えば、年金240万円以下の人は、63歳までに繰上受給すれば「年金211万円の壁=住民税非課税世帯」の恩恵を受けられる可能性があり。

対象になる年金月額17万円以上20万円未満((211万円/年以上240万円/年の)人は、全体のおよそ25%になります。上場会社のサラリーマンのほとんどの人は対象になります。

働きすぎて 「年金211万円の壁=住民税非課税世帯」 の条件をオーバーしてしまい、損しないでください。

211万円の境界を超えてしまう可能性がある人は、年金月額11~17万円の人が対象となり、全体の36%の人が対象なります。

厚生年金受給権者(男性)の内、年金月額がおよそ11万円から20万円(およそ年間133万円~240万円)に該当する、およそ60%が、年金の繰上、繰下制度などを活用し、年金受給額が211万円の境界までに増減させることができます。

大多数のサラリーマンの夫婦二人世帯などが、「年金211万円の壁=住民税非課税世帯」の恩恵を受けられる対象世帯になります。損しない年金の受け取り方を行ってください。

私からの提案は、年金受給額が240万円以上の方は、これまでの収入が高い、高所得者になるため、無理に年金受給額を下げる必要はないと思いますので、今回の対象からは外します。

住民税非課税世帯の条件 (田舎生活者は注意)

住民税非課税世帯とは、同一世帯全員が、住民税非課税になる世帯のことです。

住民税非課税世帯になる条件は、世帯人数 と 住居地の(級地制度の級地区分)により条件が異なります。(居住地の市町村で確認してください。)

「年金211万円の壁=住民税非課税世帯」とは、主に夫婦二人の世帯で、

- 住居地が都会に近い1級地の場合で、

- 世帯主の年金が211万円以下で、

- 配偶者の年金が155万円以下の

世帯が対象の条件です。

級地制度の級地区分の確認は以下のリンクサイトで確認ください。

関連リンクサイト:👀級地制度 – ウィキペディア(Wikipedia)

(世帯人数一人の場合)

・合計所得金額:45万円以下

・年金収入のみの場合:155万円以下

(世帯人数二人以上の場合)

・合計所得金額 35万円×世帯人数+31万円=101万円以下

・年金収入のみの場合:二人世帯で世帯主(夫)の年金が211万円以下、

(生計を一にしている扶養親族一人増えることに+35万円になります。)

住居している区域の「級地区分」を必ず確認してください。

「211万円の壁」は、2級地では「201.9万円の壁」、3級地では「192.8万円の壁」になります。2級地、3級地の計算式は下表の通りです。

「年金211万円の壁=住民税非課税世帯」の恩恵の優遇措置内容

(優遇措置の内容)

① 住民税非課税の優遇措置

② 国民健康保険料の軽減

③ 介護保険料の軽減

④ 後期高齢医療制度の優遇措置(75歳以上の方の医療費)

⑤ 自己負担限度の優遇措置

⑥ その他 優遇措置

「年金211万円の壁=住民税非課税世帯」の恩恵の優遇措置を受けられる年齢は、65歳以降です。(公的年金控除額が110万円で計算される年齢からです)。

繰上制度の活用や特別支給老齢厚生年金の受給などで、65歳未満から年金を受給している場合は、公的年金控除が減額されるため、ほとんどの世帯で合計所得金額が基準の101万円以下にならず基準をクリアーできません。(両親等と同居し扶養親族にしている場合は可能性があります。)

公的年金控除額の詳細は以下のリンクサイトで確認ください。

関連リンクサイト:👀No.1600 公的年金等の課税関係|国税庁 (nta.go.jp)

① 住民税非課税の優遇措置

「年金211万円の壁=住民税非課税世帯」の条件を満たしている世帯は、住民税(均等割、所得割両方)がゼロになります。

住民税の均等割、所得割の両方が非課税の条件:年金収入額等が211万円以下

≪計算式:≫

合計所得金額(35万円×夫婦二人+31万円=)101万円以下+(公的年金等控除額)110万円

=年金収入額等が211万円以下

住民税の所得割が非課税(均等割りは徴収)の条件:年金収入額等が222万円以下

≪計算式:≫

合計所得金額(35万円×夫婦二人+42万円=)112万円以下+(公的年金等控除額)110万円

=年金収入額等222万円以下

年金収入額等が211万円を超えると222万円までは、所得割は非課税ですが、均等割が住民税で徴収されます。このため「年金211万円の壁=住民税非課税世帯」の条件は満たしていません。

均等割り額は、区市町村によって異なるのでお住いの区市町村のHPで確認ください。

(大阪市は、均等割5300円=大阪府民税1800円+大阪市民税3500円 です。)

住民税計算サイト:大阪市の以下の関連リンクサイトで令和4年度分と令和5年度分の税額の試算を行うことができます。源泉徴収票の金額を入力することで試算できます。

大阪市住民税計算サイト:👀令和6年度分と令和5年度分の税額の試算

② 国民健康保険料の軽減

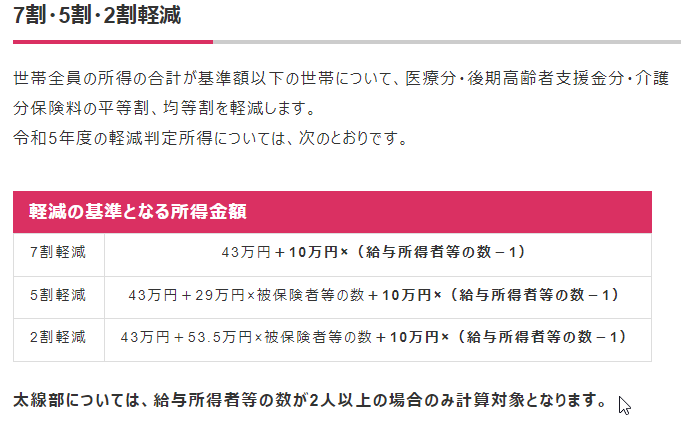

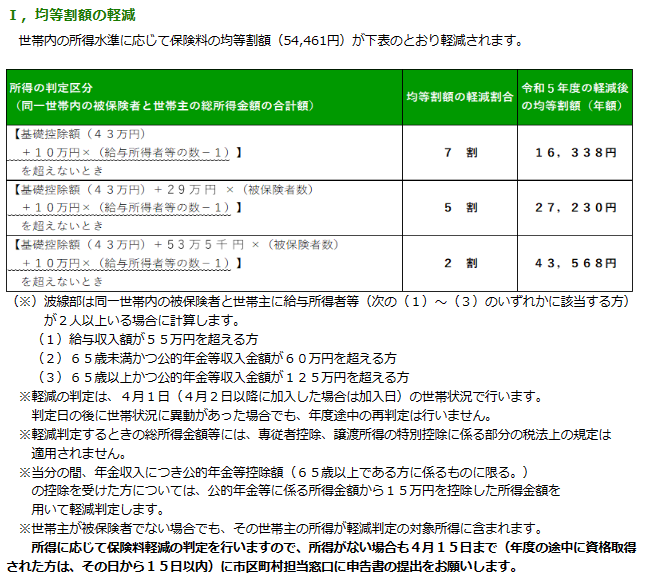

国民健康保険料は自治体ごとに異なります。国民健康保険料は、世帯全員の所得の合計で、軽減の基準額が決定します。医療分・後期高齢者支援分・介護分保険料(65歳まで)の、平等割 均等割の2割、5割、7割軽減が適用されてます。

「年金211万円の壁=住民税非課税世帯」の条件を満たしている世帯は、平等割 均等割の5割軽減が適用されます。

(健康保険料の計算での優遇措置)

大阪市令和5年度は、以下の式で基準額で計算されます。

5割軽減 43万円+29万円×被保険者数+10万円×(給与所得者等の数-1)

2割軽減 43万円+53.5万円×被保険者数+ 10万円×(給与所得者等の数-1)

注意:年金収入につき公的年金等控除額(年齢65歳以上である方に係るものに限る。)の控除を受けた方については、公的年金等に係る所得金額から15万円を控除して計算されます。

大阪市HP国民健康保険料軽減から抜粋

大阪市のHPの保険料の軽減・減免の関連リンクサイト:

👀大阪市:保険料の軽減・減免 (…>国民健康保険>保険料について) (osaka.lg.jp)

👀大阪市:保険料の決め方 (…>国民健康保険>保険料について) (osaka.lg.jp)

(リンク先の令和6年度年間保険料の試算シートのエクセルファイルで計算できます。)

③ 介護保険料の軽減

65歳以上になると、個人ごとに介護保険料が計算され原則年金から徴収されます。

65歳からの介護保険料は第1号被保険者となり、市区町村ごとに設定している介護保険料になります。保険料は、本人及び世帯の市町村税の課税状況や、合計所得金額等により設定されています。

「年金211万円の壁=住民税非課税世帯」の条件を満たしている世帯の全員が、住民税非課税の場合は、保険料段階2,3,4段階に該当し、保険料基準額の35%~70%に軽減されます。下記のように結構な金額が軽減されます。

夫婦ともに住民税非課税の場合

夫が第4段階、妻が第2段階:介護保険料合計

令和2年 99,881円 ⇒ R4年 101,985円

夫が課税者、妻が非課税者の場合

夫が第7段階、妻が第5段階:介護保険料合計

令和2年 185,493円 ⇒ R4年 189,400円

差額で年間8万円以上の差が出る可能性があります。

保険料基準額は、3年ごとに見直されます。大阪市平成30年~令和2年の基準額=95,124円

令和3年~令和5年の基準額=97,128円(改定)

2024年に改訂され

令和6年~令和8年の基準額=110,988円に設定されました。

関連リンクサイト:👀大阪市のR6-8年度の介護保険料ファイル (2024年6月改定)

④ 後期高齢者医療制度の優遇措置(75歳以上の方の医療費)

「年金211万円の壁=住民税非課税世帯」の条件を満たしている世帯は、均等割り額5割以上等の優遇が受けられます

- 後期高齢者医療被保険者証 1割

- 後期高齢者医療限度額適用・標準負担額減額認定書 区分Ⅱ

- 保険料の均等割は、5割軽減が適用されます。

大阪府後期高齢医療費の均等割額の軽減条件は下表の通りです。

参考関連リンクサイト:👀大阪府後期高齢者医療制度|保険料ホームページの表を抜粋

⑤ 自己負担限度の優遇措置

毎月の高額療養費、高額介護サービス費及び年間の高額医療・高額介護合算療養費が、下記の所得区分に応じて自己負担限度額の軽減が行われます。

「年金211万円の壁=住民税非課税世帯」の条件を満たしている世帯は、低所得者に該当し、自己負担限度額が大幅軽減されます。

1.現役並所得:

収入が、単独世帯の場合:年収383万円以上/夫婦2人世帯の場合:年収520万円以上

2.一般所得者:

現役並所得、低所得以外の方

3.低所得者:

区分Ⅱ:住民税非課税世帯

区分Ⅰ:住民税非課税世帯 年金収入80万円以下等

(高額医療費)

医療費の負担が重くならないよう、医療機関や薬局の窓口で支払う医療費が高額になった場合に適用されるのが、高額療養費制度です。世帯単位での所得区分に応じて設定された自己負担限度額を超えた分が、支給されます。

(自己負担限度額:同一月)

70歳未満:一般所得者 57,600円→ 低所得者区分Ⅱ 35,400円

70歳以上:一般所得者 57,600円→ 低所得者区分Ⅱ 24,600円/区分Ⅰ 15,000円

(高額介護費サービス費)

介護保険が適用される介護サービスを利用する際の自己負担が高額になった場合に適用されるのが、高額介護サービス費制度です。世帯単位での所得区分に応じて設定された自己負担限度額を超えた分が、支給されます。

(自己負担限度額:同一月)

一般所得者 44,400円→ 低所得者区分Ⅱ 24,600円/区分Ⅰ 15,000円

(高額医療・高額介護合算療養費)

国民健康保険や後期高齢者医療制度の医療保険と介護保険の自己負担を合算した額が高額になった場合、世帯単位での所得区分に応じて設定された自己負担限度額を超えた分が、支給されます。計算される期間は、毎年8月1日~翌年7月31日になります。

(自己負担限度額)

一般所得者 56万円or62万円→ 低所得者区分Ⅱ 31万円/区分Ⅰ 19万円

⑥ その他 優遇措置

「年金211万円の壁=住民税非課税世帯」の条件を満たしている世帯は、以下の優遇措置を受けることもできます。

- 入院時食事療養費の優遇措置

- 無料予防接種

- 特定入所者介護サービス費(負担限度額認定)

- 介護保険負担割合証 1割

- 介護保険負担限度額認定証

【介護保険負担限度額認定申請】

負担限度額認定を受けられるかどうかは、①所得と②預貯金等から判断されます。

【食費・居住費(滞在費)の減額申請】

世帯全員が市民税非課税の方や生活保護を受けている方は、介護保険施設(介護老人福祉施設・介護老人保健施設・介護療養型医療施設)に入所・入院した場合や、短期入所サービス(ショートステイ)を利用した場合の食費・居住費(滞在費)についての利用者負担が申請により軽減されます。

モデルケースの試算に使用した関連リンクサイト等

都道府県、市町村によって、優遇措置に差があるので、前提条件を、大阪市を居住地とする65歳以上の夫婦の年金受給者の人をモデルにして紹介します。

前提条件の年金受給額は、

本人が各モデルの211万円、212万円、230万円、240万円、配偶者は、80万円で計算しました。

計算で参考にした資料、または使用した資料は、下記の関連リンクサイトです。

- 後期高齢医療制度保険料:

👀大阪府後期高齢者医療広域連合 | 保険料試算シート (kouikirengo-osaka.jp) - 介護保険料:

👀大阪市の介護保険料 (osaka.lg.jp) - 健康保険料:

👀年間保険料の試算シート - 住民税の試算:

👀同意画面|大阪市|住民税額シミュレーション (e-civion.net)

昭和36年4月2日以降生まれの男性(女性は昭和41年以前生まれの人)からは、年金の支給は65歳になります。この年齢以前生まれの人は、特別支給老齢厚生年金(報酬比例部分)の支給があります。年齢により計算が複雑になりますので、今回のモデルケースの試算では、特別支給老齢厚生年金の支給額は計算に入れていません。

昭和36年4月1日以前生まれの男性(女性は昭和41年以前生まれの人)、特別支給老齢厚生年金の支給がある方は、「年金211万円の壁=住民税非課税世帯」の恩恵の優遇措置を受けられる211万円以下になる対象年齢は、「ねんきんネット」でシミュレーションして確認ください。

モデルケース1:211万円と212万円の比較

下表は筆者が独自に試算したものです。必ず住居地の市町村窓口等で確認してください。

「年金211万円の壁=住民税非課税世帯」の恩恵

211万円と、212万円の年金受給額は、たった1万円差だけで、受取額が逆転しその差が7万円以上になってしまいます。

- 定年退職後に継続して働くことで、年金受給額が増え、211万円を超えてしまった人

- 年金の繰下受給制度を活用し、年金受給額が増え、211万円を超えてしまった人

年金額が数万円増えることで、手取り額が減ってしますことは、絶対に避けるべきです。

モデルケース2:211万円と230万円の比較

下表は筆者が独自に試算したものです。必ず住居地の市町村窓口等で確認してください。

「年金211万円の壁=住民税非課税世帯」の恩恵

211万円と、230万円の年金受給額は、年間19万円差ありますが、実際の手取り額は、およそ3万2千円差になります。

「年金211万円の壁=住民税非課税世帯」の恩恵の優遇措置の条件を満たす方法

年金を早く受け取る、年金繰上制度を活用し、17ヶ月以上【63歳7か月まで】、(2022年4月2日からは21ヶ月以上【63歳3か月まで】)の繰上受給することで、年金が230万円から211万円以下に減額できます。

年金総額の損益分岐点

年金繰上制度を活用した場合、早くから受け取れるメリットは、年金受給総額で比較すると。17ヶ月早い年金受給で、211万円÷12ヶ月/年×17ヶ月=2,989,167円 受給額が増えます。

この額 2,989,167円 を 受給額差の19万円(230万円ー211万円)で割ると、

2,989,167円÷190,000円/年≒15.7年となり、80歳までは逆転しない計算になります。

実際の年金手取り額差3万2千円で比較すると、100歳以上で一生涯逆転しない計算になります。

(高年齢になり、医療療養費、介護サービス費が高額なった場合)

「年金211万円の壁=住民税非課税世帯」の恩恵で、自己負担額の軽減の優遇措置がうけられ、月額でおよそ5万円以上、年間で25万円以上の差が生じる場合があり、その恩恵は大きいです。

人生100年時代を長生きする場合、高齢になってからの「年金211万円の壁=住民税非課税世帯」の恩恵である自己負担額の軽減の優遇措置、はありがたいものになります。

年金受給額がおよそ230万円の人は、是非「年金211万円の壁=住民税非課税世帯」の条件を満たす、マネープランを立ててみてください。

モデルケース3:211万円と240万円の比較

下表は筆者が独自に試算したものです。必ず住居地の市町村窓口等で確認してください。

「年金211万円の壁=住民税非課税世帯」の恩恵

211万円と、240万円の年金受給額は、29万円差ありますが、手取り額では、およそ9万5千円差しかありません。

「年金211万円の壁=住民税非課税世帯」の恩恵の条件を満たす方法

年金を早く受け取ることができる、年金繰上制度を活用し、25ヶ月以上【62歳11か月まで】、(2022年4月2日からは31ヶ月以上【62歳5か月まで】)の繰上受給することで、年金が240万円から211万円以下に減額できます。

年金総額の損益分岐点

年金繰上制度を活用した場合、早くから受け取れるメリットは、年金受給総額で比較すると。25ヶ月早い年金受給で、211万円÷12ヶ月/年×25ヶ月=4,395,833円 受給額が増えます。

この額 4,395,833円 を 受給額差の29万円(240万円ー211万円)で割ると、

4,395,833円÷290,000円/年≒15.1年となり、およそ80歳までは、逆転しない計算になります。

実際の年金の手取り額差9万5千円で比較すると、およそ100歳までは逆転しない計算になります。

(高年齢になり、医療療養費、介護サービス費が高額なった場合)

「年金211万円の壁=住民税非課税世帯」の恩恵で、自己負担額の軽減の優遇措置がうけられ、月額でおよそ5万円以上、年間で25万円以上の差が生じる場合があり、その恩恵は大きいです。

年金受給額が29万円差あれば、「年金211万円の壁=住民税非課税世帯」の恩恵は決して有利ではないように見えますが、実際は、「年金211万円の壁=住民税非課税世帯」の恩恵で、年金手取り額の差は、およそ9万5千円になっているので、医療療養費や介護サービス費が高額になった時はその恩恵は大きいです。

(個人事情に応じた選択を)

高齢になってから、およそ9万5千円の年金の手取り額の差と、医療療養費、介護サービス費が高額なった場合を考えると、どちらが有利か判断は難しいです。

老後のライフプランで、医療療養費、介護サービス費がほとんど必要ないライフプランを考えるのか、介護サービスが必要になった場合に、家族への負担を減らしたいライフプランを考えるのか、個人の事情に応じて選択してください。

夫婦二人で人生100年時代を長生きする場合、「年金211万円の壁=住民税非課税世帯」の恩恵の自己負担額の軽減の優遇措置がうけられることは、ありがたいようにも思います。

年金額を増やす方法。211万円を超えないように注意

上述しましたが、下表のように平均年収が300万円から700万円の大勢の人が、「年金211万円の壁=住民税非課税世帯」の壁の対象になります。

年金額を増やすには、再雇用等で厚生年金の加入期間を延ばす方法と年金受給年齢を繰下げる方法があります。

- 70歳まで雇用の機会が増えたことで、定年退職後も再雇用で働き、厚生年金加入期間を増やすことで、老齢年金額を増やすことができます。(厚生年金は70歳まで加入可能です)

- さらに、年金受給開始年齢を数年遅らせる、年金繰下制度を活用し、年金の受給額を増やす方法があります。

働き方、年金繰下げ制度を活用することで、年金211万円の境界を越えてしまう人も多くなると推測されます。

年金受給年齢を67歳まで2年繰下げて受給すれば、繰下げ1か月で0.7%増え、2年繰下げることで 0.7%×24ヶ月=16.8%年金が増えます。

1,812,000円×1.168=2,116,416円となり211万円の境界を越えてしまいます。

年金受給年齢を72歳まで7年繰下げて受給すれば、(2022年4月から75歳まで繰下げ可能になる予定です。)

繰下げ1か月で0.7%増え、7年繰下げることで 0.7%×84ヶ月=58.8%年金が増えます。1,380,000円×1.588=2,191,440円となり211万円の境界を越えてしまいます。

少し期間を間違えると、多くの人が211万円の境界を超えてしまう可能性があります。

🤣少しでも211万円の境界を越えてしまい、大損することになってしまう人が増える可能性があります。繰下げ制度を活用する場合は十分に注意してくださいね。!

繰下受給した場合、年金受給開始年齢が遅くなるため、受給総額が逆転する損益分岐点はおよそ12年後になることです。75歳まで繰下げすると87歳以上長生きしないと得にならないことになります。さらに211万円の壁を越えてしまうと大損になることです。

年金額を減らす方法。211万円以下に減額させる方法

計算上で年金受給額を211万円以下にできる対象者は、65歳からの年金受給額が300万円(2022年4月2日からは277万円)以下の人です。

対象者は、年金を60歳から65歳以下の間で受け取ることができる繰上受給制度を活用すれば、年金額を211万円以下に減らすことはできますが、年金受給額が240万円を超え300万円近くある人は、これまでも年収も高い人ですので、「年金211万円の壁=住民税非課税世帯」の恩恵を得るために、繰上受給することは,お奨めしません。65歳までは再雇用等で継続して働き年金受給額を増やす方が得策と考えます。

年金が240万円ぐらいまでの人は、2年程度の年金繰上で、63歳から受給することで「年金211万円の壁=住民税非課税世帯」の条件を満たすことができます。老後のライフプランも考え、検討する価値はあると思います。

繰上受給する場合は、絶対に211万円の境界以下にしなければメリットありません。日本年金機構のHPの👀”ねんきんネット”にログインして試算して、最終は年金事務所に相談して決定してください。

65歳の年金受給額が240万円以上300万円以下(2022年から277万円以下)の人は、2021年から、70歳まで働く機会が増えたことからも、さらに年金額を増やす方が得策で、無理に繰上受給する必要はないと思います。

繰上受給してまで「年金211万円の壁=住民税非課税世帯」の条件を満たすことで、恩恵がある人は、60歳で定年退職し、その後のライフプランで、起業し個人事業主になることが、選択肢にある人です。

このように定年退職の第二の人生のライフプランを持っている人は、繰上受給して「年金211万円の壁=住民税非課税世帯」の条件を満たすことができれば、老後のマネープランに余裕ができますので、是非検討してみてください。

繰上受給制度の計算方法は、「2022年4月までは、月0.5%増」が「2022年4月以降は、月0.4%増」に減額になります。

2022年4月までは、25ヶ月繰上受給すれば、25×0.5%=12.5%減額となり、

2022年4月以降は、31カ月繰上受給すれば31×0.4%=12.4%減額となり、

240万円×0.875=210万円になり、「年金211万円の壁=住民税非課税世帯」の条件をクリアーします。

しかし24ヶ月繰上になる、24×0.5%=12%となり、240万円×0.88=2,112,000円 なってしまい、「年金211万円の壁=住民税非課税世帯」の条件をクリアーできません。

1ヶ月、間違っただけで、手取り額でおよそ8万円の差が出てしまい大損になってしまいます。絶対に避けてください。

「年金211万円の壁=住民税非課税世帯」 の恩恵を活用する場合の注意点

「年金211万円の壁=住民税非課税世帯」 の恩恵を受けれるための条件は、将来改正される可能性はあります。年金の繰上、繰下受給される方は、制度の改正で恩恵がなくなるリスクがあることも理解しておいてください。

年金の繰上受給と繰下受給の選択は慎重に考えてください。むやみに、繰上、繰下受給すると損をしてしまいます。「年金211万円の壁=住民税非課税」の適用条件は変更されます。

(繰上受給される方は)、60歳から年金を受け取ると30%減額されるので、年金受給額が300万円以下の人は、原則「年金211万円の壁=住民税非課税世帯」の恩恵を受ける対象になります。2022年4月2日以降は 繰上1か月あたり 年金額が0.4%減に改正されるので、277万円未満の方が対象に変更されます。

(繰下受給される方は)、1月延長で0.7%増加 70歳で年金額が42%増になります。2022年4月2日からは75歳まで延長することができ、年金額が84%増になります。また定年退職後も、厚生年金保険の適用事業所で勤務されている方は、65歳と70歳で再計算されるので、再計算される年金額にも注意してください。(2022年からは毎年再計算されます。)

- 年金211万円を1000円でもオーバーすると、年金の手取り額が減り、逆転現象が起こり大幅に損する可能性があります。必ず国民年金保険のHPの「ねんきんネット」でシミュレーションして確認してください。

- 住民税の計算される合計所得金額は、公的年金収入以外の所得額も加算されます。公的年金等の雑所得以外に、配当所得、一時所得、事業所得、雑所得などの収入額により、「年金211万円の壁=住民税非課税世帯」の条件を満たさない場合があります。注意してください。

最後に一言

(住民税非課税は終活の重要なポイントです。)

「年金211万円の壁=住民税非課税世帯」の優遇措置で、上述した年金手取り額で大きな恩恵を受ける以外に、重要な恩恵があります。それは高齢になり、医療費や介護サービス費が高額になった時です。この時に 「年金211万円の壁=住民税非課税世帯」 の優遇措置があれば、医療費、介護サービスの恩恵で選択肢が大幅へ増え、家族への負担を大幅に減らすことができます。具体的な恩恵については以下の関連記事を併せて読んで下さい。

👀定年いろは塾【Ⅴ】介護保険の活用方法(自分の老後生活と両親の介護のためにも知っておこう!)

👀【人生100年時代のラストのライフプラン】は介護まで想定し、家族の負担ないエンディングノートに

「ゆとりある老後生活」は、「シニアFIRE」開始で実現

「年金211万円の壁=住民税非課税世帯」の恩恵を得ることで、筆者が提唱する「シニアFIRE」を開始し、第二の人生を魅力ある老後生活で過ごしてください。

「ゆとりある老後生活」を実現するためのライフプランを立てるため、下記の「シニアFIRE]の記事を是非読んで下さい。(50歳からの必読本です。)

👀60歳から「シニアFIRE」を実現させるためのマネープランを紹介します。

👀”シニア向け分譲マンション”で「ゆとりある老後生活」を実現させましょう!

👀シニア「FIRE」=「経済的自立と早期退職」で、「ゆとりある老後生活」を実現しています。

(最後まで読んでいただきありがとうございます。)

コメント

いつも参考にさせていただいております。

現在住民税非課税世帯を目指して年金繰り上げ受給をし、シニアFIREを考えておりますが、年金繰り上げ受給をして211万の壁をクリアーにしても個人年金などの雑所得がある場合はそれも211万と合算して考えなければいけないのでしょうか?それとも年金支払いの金額から払い込み金額を引いた利益分を所得として考えなければいけないのでしょうか?

具体的には65歳から10年間、年間60万支払いがあるものです。払い込みは550万程度だったと思います。ご教授ください。

宜しくお願い致します。

返信いただきありがとうございます。参考にさせていただきます。