「知っていると得をする、知らないと損する」

「シニアFIRE」生活者の教科書

定年退職後に、「ゆとりある老後生活」の実現を目標に、筆者が提唱している「シニアFIRE」生活を開始している人が増えています。今回の記事は、「シニアFIRE」生活者の理想的収入と「シニアFIRE」生活者が確定申告する時に、「知っていると得をする、知らないと損する」節税テクニックのポイントを紹介します。

今回の記事は、夫婦二人の「シニアFIRE」生活者をモデルに紹介しています。

「シニアFIRE」て何!

初めて「シニアFIRE」という言葉を聞かれた方、50歳を過ぎ、老後生活について考え始めた方は、是非、筆者が提唱する「シニアFIRE」に関する関連記事を読んでみて下さい。

「FIRE」とは(Financial Independence Retire Early)」と呼ばれる生活スタイルで、直訳すると「経済的自立と早期退職」になり、「FIRE」に関する書籍も多く発行されており、注目される生活スタイルです。不労所得で生計を立てることで経済的に自立し、自由な生活を目指すというライフプランのことです。

筆者は、特に60歳を過ぎた方に、公的年金と資産運用で「ゆとりある老後生活」を可能する「シニアFIRE」の生活スタイルを推奨し、実現のための記事を紹介しています。

「シニアFIRE」について詳しく知りたい人は、以下をクリックしてみてください

👀☆著者のwebページ:「シニア「FIRE」=「経済的自立と早期退職」で、「ゆとりある老後生活」を実現しています。

👀☆シニア「FIRE」-50歳からの教科書-新NISA制度を活用し、マスターズマンション暮らしを実現-シニア向け教科書-河野孝-ebook

初めに

これまで無駄遣いをしないで、夫婦で頑張ってこられたサラリーマン世帯を対象に、筆者は、不労所得の公的年金と資産運用の収益で「ゆとりある老後生活」を楽しむ「シニアFIRE」スタイルの生活を推奨しています。

「シニアFIRE」生活者は、超富裕層の優雅な生活を希望しているのではなく、どちらかと言えばミニマリストの考え方が強く、これまで頑張ってきた範囲の中で「ゆとりのある老後生活」過ごしたいと思っています。

「シニアFIRE」生活の実現に向け、詳しく知りたい人は、以下をクリックしてみてください。

関連記事☆著者のwebページ:「シニア「FIRE」=「経済的自立と早期退職」で、「ゆとりある老後生活」を実現しています。

関連記事☆シニア「FIRE」 50歳からの教科書: 新NISA制度を活用し、マスターズマンション暮らしを実現 (シニア向け教科書) Kindle版

「シニアFIRE」生活者へ提案する理想的な収入額とは

理想的な収入額とは、住民税非課税世帯の恩恵を受けながら、最も節税効果が高い所得額のことです。

- まずは、「ゆとりある老後生活」を過ごすために必要な費用を不労所得で生涯得ることができる収入。

- さらに、やりがいを感じられる職種で好きな期間だけ、第二の人生を満喫しながら、無理なく働いて得られる収入。

1)生涯得ることができる収入とは

- 年金収入額は、「住民税非課税世帯」の基準以下が理想的です。

- 資産運用は、非課税のNISA口座を活用し得られる収入が理想です。

2)住民税非課税世帯の恩恵を受けながら、第二の人生を満喫し、無理なく働いて得られる収入の理想

- 個人事業収入は、65万円以下です。

- パートアルバイト収入は、理想的な収入金額は55万円以下です。

※住民税非課税世帯になるための記事は、👀(年金211万円の壁=住民税非課税世帯)の恩恵 を読んで下さい。

筆者が目標とする「シニアFIRE」生活者の理想的な収入(所得額)は

1)不労所得で生涯得られる収入

- 公的年金の世帯収入(夫210万円 妻80万円)=290万円

- NISA口座での資産運用 例えば、2000万円以上の運用原資で運用収益率4%で80万円以上

生涯得ることができる収入合計370万円以上

「ゆとりある老後生活」を生涯可能にします。

2)やりがいのある職種で好きな期間働いて得られる収入

- 個人事業の事業収入65万円

- アルバイト等の給与所得55万円

全ての収入合計490万円以上

(「ゆとりある老後生活」を満喫できます)

筆者のWEBページを参考に、「ゆとりある老後生活」の実現に向けて、理想的な収入額の目標を立て、60歳以降の「シニアFIRE」生活を開始してください。

理想とする所得金額を目標にしましょ!

☆「シニアFIRE」生活者の理想とする年金収入金額はいくらか?☆

年金収入額は、「住民税非課税世帯」の基準以下が理想的です。

公的年金は「シニアFIRE」生活者が生涯受け取ることができる最も重要な不労所得になります。

筆者が推奨する、夫婦二人世帯の「シニアFIRE」生活者の理想の年金受給額は、夫が210万円(基準211万円未満)、妻は80万円以下です。

「シニアFIRE」生活者の収入が公的年金だけになった時に、住民税非課税世帯の基準をクリアーしていると、大幅な節税の恩恵を受けられるメリットがあります。

詳細は関連記事👀(年金211万円の壁=住民税非課税世帯)の恩恵 を読んでみて下さい。高齢になった時のいろいろなメリットの大きさが分かります。

※年金211万円の壁は、居住している区域が「1級地区分」の場合を推定しています。住民税非課税世帯の基準は、居住している市町村で異なるため必ず確認してください。

☆「シニアFIRE」生活者の資産運用はどのような口座で運用すべきか?☆

非課税のNISA口座を活用を行うことで確定申告は不必要。

2024年からの新NISA制度を活用すれば、夫婦でMAX3600万円まだ利用することができます。

「シニアFIRE」生活者の資産運用額がMAX3600万円あれば、「ゆとりある老後生活」で暮らすことができます。

3600万円以上の資産は「源泉徴収ありの特定口座」で運用しておれば、確定申告を行う必要はあります。

非課税のNISA口座と「源泉徴収あり特定口座」で資産運用している人は、高齢になり、収入が公的年金と資産運用益のみになった時は、確定申告を行わなくても問題ありません。

理想的な「シニアFIRE」生活者は、住民税非課税世帯で、資産運用をNISA口座のみで行っている人です。

基本は、確定申告の必要はありません。

合計所得金額が増えることはありません。

※注意事項

「源泉徴収あり特定口座」の運用で源泉徴収額の税還付を受けたい場合は、確定申告が必要になります。

これまで、源泉徴収されていた所得税を還付してもらい、「住民税の申告不要制度の選択」で「国民健康保険料」「介護保険料」に影響させないことができていました。

この「住民税の申告不要制度」の選択は「シニアFIRE」生活者に光をもたらしていましたが、2024年からは特定口座で運用している配当所得等の申告は要注意です。

2022年に行われた税制改革で「 住民税の申告不要制度」の選択が令和5年分から廃止 されることが決まりました。 正確には特定口座で源泉徴収されている場合は、今まで通り住民税も申告不要のままです。 しかし還付目的で所得税を総合課税で確定申告した場合は、住民税も確定申告しなければなりません。

確定申告することで、合計所得金額が増え、健康保険料や介護保険料がアップします。税金の還付額と比較して決める必要があります。

住民税非課税世帯の「シニアFIRE]生活者は、資産運用収益は確定申告しないことをおすすめします。

☆「シニアFIRE」生活者の個人事業の収入は、どのように確定申告すればよいのか?☆

理想的な「シニアFIRE」生活者は、青色申告し事業収入が65万円以下です。

事業所得は青色申告特別控除の65万円が控除され、事業所得金額はゼロになり、合計所得金額が増えません。

※青色申告特別控除が55万円⇒65万円になるのは、e-taxで確定申告する必要があります。

以下の関連記事で、起業し個人事業主となることでどのようなメリットがあるか理解できます。

関連記事👀≪定年退職後の個人事業≫年金と事業所得の経費を通算することで節税になります。

関連記事👀【定年退職後の起業】個人事業主になる選択は魅力いっぱい

≪節税の裏技≫

事業所得は、必要経費を申告し事業収入が赤字になる場合があります。

この赤字額は、アルバイト等の給与所得や公的年金等の雑所得などの総合課税所得内の所得と損益通算を行うことができます。

結果、「合計所得金額」を減らすことができます。

「シニアFIRE」生活者は決して無理して働く必要はありません。

もし個人事業が好調であれば、その期間は、税金も納めて社会に貢献しながら楽しく働いてください。

☆「シニアFIRE」生活者のパート・アルバイトは、どのような働き方が理想なのか?☆

理想的な収入金額は55万円です。

パート・アルバイト収入は給与所得控除があるので、55万円以下であれば、給与所得金額はゼロになります。

「シニアFIRE」生活者のパート・アルバイト等は、趣味や資格を活かして、楽しみながら働くことが目的です。決して無理して働く必要はありません。

もし年間55万円(給与所得控除額)を少し超える場合が要注意です。

合計所得金額が増えてしまい、住民税非課税世帯から住民税課税世帯になってしまいます。

社会保険料や税金が増加し、手取り収入額が減ってしますことになります。

頑張りすぎてた働き方で損しないようにしてください。

「シニアFIRE」生活者は、あくまでも趣味や資格を活用したボランティア的な楽しむ働き方を理想としてます。決して無理した働き方をせずに、「ゆとりある老後生活」を楽しむことを優先して下さい。

「シニアFIRE」生活者の所得

「シニアFIRE」生活者の所得は、主に以下の4種類の所得が中心になります。

- 公的年金収入は雑所得になります。

- 資産運用の収入は配当所得や譲渡所得になります。

- 起業し個人事業主での収入は事業所得になります。

- パート・アルバイトの収入は給与所得になります。

「シニアFIRE」生活者は、公的年金以外の収入がある場合、確定申告を行うことで、以下の節税ができる場合があります。

- 1)税金が還付されます。

- 2)所得税と住民税が節税になります。

- 3)健康保険料が節税になります。

- 4)介護保険料が節税になります。

節税テクニックの詳細は以下の記事で確認できます。

関連記事:👀定年退職者向け「知っていると得する、知らないと損する」節税・確定申告テクニック も併せて読んでみてください。

10万円以上の節税になる場合があります。

・節税で公的年金の手取り額が増えたり、税金が還付されます。

「合計所得金額」と「総所得金額等」のことを少し勉強することでも節税になります。

お小遣い稼ぎのつもりで、老後の楽しみの一つと考えて勉強してみてください。

「シニアFIRE」生活者の収入は、不労所得で生涯安定した収入となる公的年金と「ゆとりある老後生活」を過ごすための資産運用収益が主な収入になります。

さらに、趣味や資格を活かして、第二の人生を楽しむことを目的に、起業し個人事業主になっている人、又はパート・アルバイトをしている人もたくさんおられます。

「シニアFIRE」生活者は、

個人事業として起業している期間、パートアルバイトを行っている期間は、確定申告が必要となります。

確定申告時の「知っていると得する、知らないと損する」節税テクニックは、①所得の種類を知っておくこと、②合計所得金額と総所得金額等について知っておくことです。

将来、収入が公的年金と資産運用収益の不労所得のみになると、ほとんどの方は確定申告が必要なくなります。

個人事業を廃業し、パート・アルバイトも止めたときを想定した節税テクニックは、公的年金収入を「住民税非課税世帯」の基準をクリアーしておくことです。

所得の種類を知って節税しましょう!

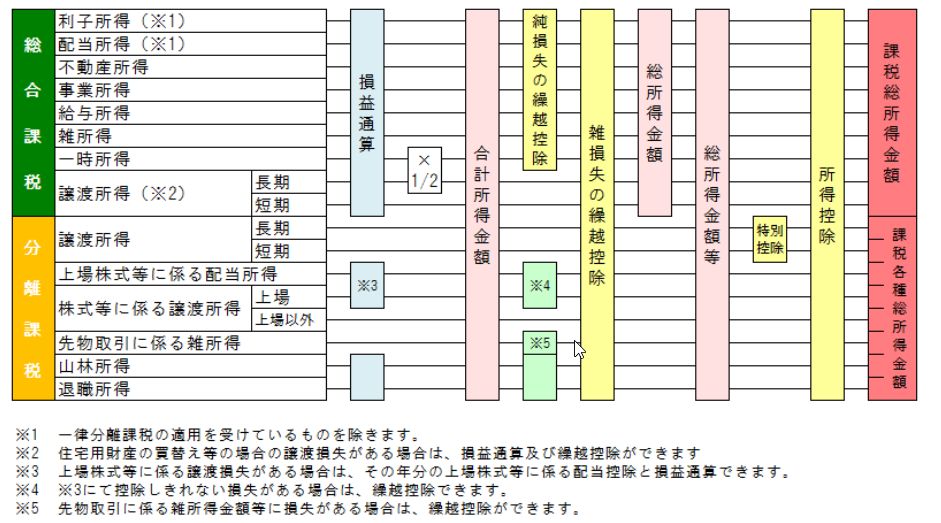

下図の10種類の所得 ①給与所得 ②不動産所得 ③事業所得 ④利子所得 ⑤配当所得 ⑥雑所得 ⑦譲渡所得 ⑧一時所得 ⑨退職所得 ⑩山林所得があります。

「シニアFIRE」生活者が、この中で特に知っておいてほしい所得は、次の5種類です。

- 公的年金は、雑所得

- 資産運用の収益は、配当所得又は譲渡所得

- 個人事業主の収入は、事業所得

- アルバイト収入は、給与所得

- 保険金等は収入は、一時所得又は雑所得

福島県泉崎村HPより引用

合計所得金額と総所得金額等について理解し節税しましょ!

筆者が確定申告を行う時に使う節税テクニックのひとつは、「合計所得金額」と「総所得金額等」の計算で加算される所得と控除される内容を理解して、「合計所得金額」と「総所得金額等」が増えないように確定申告すること、そして「合計所得金額」に加算されない程度の働き方で収入を得ることで節税を行っています。

合計所得金額は、住民税非課税世帯の基準、介護保険料の基準 になります。

総所得金額等は、国民健康保険料、75歳以降の後期高齢医療保険、の計算 に使用します。

節税テクニックのポイントは、住民税非課税世帯の基準、と介護保険料の基準、を「知っていると得する、知らないと損する」ことになります。※居住地により基準は変わるため居住地の市町村で確認が必要です。

例えば、大阪市居住の夫婦二人生活の場合を想定すると、夫は公的年金収入211万円以下、妻の公的年金収入80万円以下が最も節税になります。この211万円の壁と80万円の壁は知っておいてください。

詳細は関連記事👀(年金211万円の壁=住民税非課税世帯)の恩恵 で確認してください。

「合計所得金額」と「総所得金額等」の違いは

「総所得金額等」は、資産運用等で損失が出た場合、過去3年間繰越することができます。国民健康保険料は「総所得金額等」で計算されるので、「合計所得金額」から過去3年間の損失の繰越控除を行うことで、「総所得金額等」が減額することで、国民健康保険料、後期高齢医療制度の保険料の所得割(10%以上)の節税ができます。

さらに、筆者が心がけている節税テクニックのポイントは、

個人事業の事業収入やパート・アルバイト収入は、「合計所得金額」に影響しない働き方をすることです。適用される控除額を理解し「合計所得金額」と「総所得金額等」を増やさないことが節税テクニックになります。

「シニアFIRE」生活者は、無理した働き方は必要ありません。

個人事業の事業収入は、青色申告特別控除額65万円以下、パート・アルバイト収入は給与所得控除額55万円以下の収入であれば、確定申告で「合計所得金額」の事業所得及び給与所得は計算上ゼロになることを「知っていると得する、知らないと損する」節税テクニックになります。

詳細は、関連記事👀【確定申告の所得と所得控除】理解して節税に、初心者にも解る税金計算の流れ を併せて読んで下さい。

最後に

「知っていると得する、知らないと損する」節税テクニックをさらに詳しく知りたい方は、以下の関連記事も是非読んで下さい。

関連記事:👀定年退職者向け「知っていると得する、知らないと損する」節税・確定申告テクニック

関連サイト:👀ライフプラン>シニアFIREにも、関連記事を多数紹介しています。併せて読んでみて下さい。

最後までお読みいただきありがとうございました。

コメント